「円安だから投資を始めない人」が超残念な理由 円安・株価下落の局面こそ「積立継続」が大切だ

余裕がある中上級者は積立投資をしながら、景気後退により、株価が底値と想定できるまで下落し、為替も円高に振れたとき、海外資産を少額で多く買いつける機会ととらえ、一括投資をしましょう。

高配当銘柄投資で資産を増やすのもアリ

株価下落時の一括投資にふさわしい対象として、高配当銘柄への投資があります。株の低成長時代には高配当株はおすすめといえます。なぜなら、高配当銘柄は成熟産業が多く、比較的、景気左右されずに売上や利益が安定していることが多いからです。また、利益を成長に回すより、株主にキャッシュ還元することを優先している企業だから、安定したキャッシュフローを望む投資家には最適といえます。

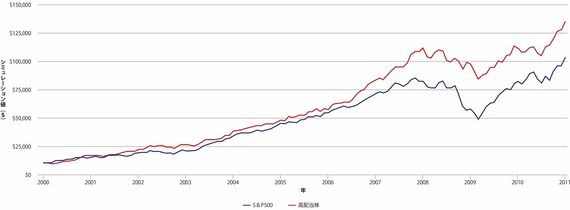

実際、S&P500が高値を更新できなかった2000-2010年の米国経済において、「S&P500」VS「高配当投資」(コカ・コーラ、P&G、エクソンモービル、AT&Tの4社。初期投資1万ドル、月の積立500ドルにて計算)でバックテストした結果がこちら。高配当投資がS&Pを上回る結果になりました。(注:赤が高配当。青がS&P500)

ここからは、高配当投資のポイントと銘柄群の特徴を上げます。

高配当といっても「配当利回り」だけに注目するのは危険。

株価が暴落すると配当利回りが高くなるので、配当利回りが8%、10%もある銘柄のなかには実は業績が悪く、株価が下がっている銘柄も数多くあるからです。

そこで配当利回りの高さで銘柄を選ぶのではなくて、「毎年増配されているか」に注目して選びます。

アメリカの企業は、収益は投資家に還元するものと考えています。それが増配です。増配により、株主を優遇しないと資金が集まらないのです。

連続増配銘柄としては65年間連続増配をしているプロクター&ギャンブル(PG)や60年間連続増配を実施し、ウォーレン・バフェットが長期投資を行っていることでも有名なコカ・コーラ(KO)があります。

ETFではバンガード社が運用するバンガード・米国増配株式ETF(VIG)、バンガード・高配当ETF(VYM)があります。

VIGは10年以上連続増配の実績がある銘柄で構成されたETFで配当利回りは2%ほど、VYMは大型株410銘柄で構成されたアメリカの代表的高配当ETFで配当利回りは3%ほど。

VIGはマイクロソフトなど株価成長の強い銘柄が入っているので、株価の上昇と配当金も取りたいという人におすすめできます。配当を重視するならVYMがいいでしょう。

無料会員登録はこちら

ログインはこちら