間違いなく「悪い円安」が日本経済を蝕んでいく 円安万能論を捨て、日銀は正常化を示唆すべき

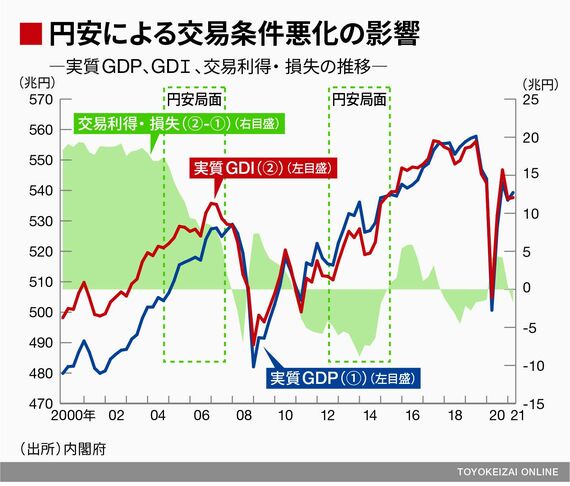

例えば、下図に示すように、2000年代の円安局面では交易利得の縮小(2005~2007年)ないし交易損失の拡大(2013~2015年)がみられた。円安による輸入物価上昇が交易条件を悪化させ、実質ベースで見た国内総所得(GDI)の伸びを抑制するのである。

(外部配信先では図表を閲覧できない場合があります。その際は東洋経済オンライン内でお読みください)

とりわけアベノミクスが喧伝された2012年以降、経済を生産面から見る実質GDPに対して、所得面から見る実質GDIが劣後しているのがわかる。この差が交易損失であり、「GDPの仕上がりが良くても景気回復の実感がない」理由だと筆者は考えている。「実感なき景気回復」の一因として交易条件の悪化(≒交易損失)は看過できない。

図に見るように、逆に2020年春以降のパンデミック下では円相場はそれほど動いていないが、原油を筆頭に資源価格が急落したことで交易条件が大幅に改善し、交易利得が発生している。為替は動かなくても、資源輸入国は商品市況に合わせて交易条件が上下動する。

まとめると交易条件が悪化する局面では、①円安か②原油高のいずれかが基本的に進んでいる。

無料会員登録はこちら

ログインはこちら