確定申告「頼れる税理士」を選ぶための心得7選 国税OB、試験突破者で違う、専門分野も個人差

もうすぐ確定申告のシーズン。確定申告や相続税の申告は上手にやれば税金の取られすぎを防ぐことができる。

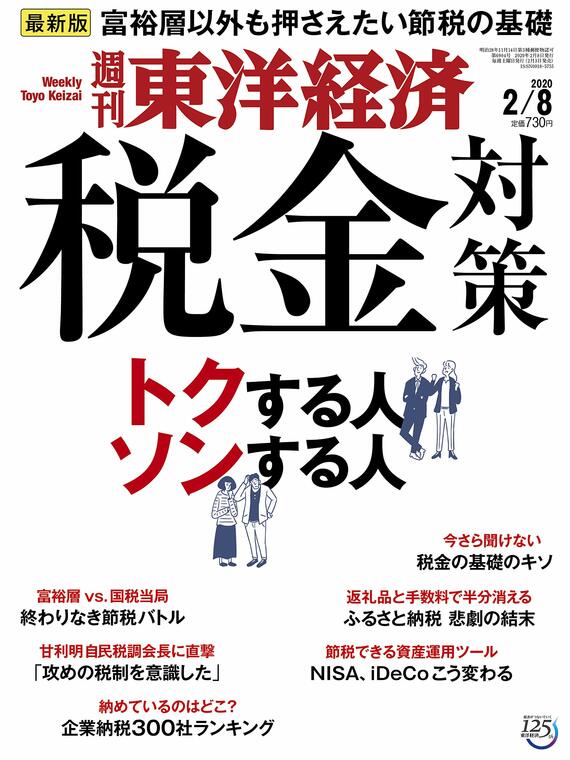

2月3日発売の『週刊東洋経済』は「税金対策 トクする人 ソンする人」を特集。さまざまな税金対策について解説をしている。

申告に際して、税理士に協力を仰ごうとする人も多いだろう。税理士は、税務において非常に重要な要素である。

決算・確定申告のみならず、節税の相談や税務調査があった場合の立ち会いなどもお願いすることができる。中小企業の場合、税金対策の要は、実は税理士選びかもしれない。

では、税理士はどのように選べばよいのだろうか。最もダメなパターンは、知り合いだというだけで選んでしまうことである。税理士は個人の能力の差が大きい分野だからだ。

税理士を選ぶ際には、最低でも次の7項目はチェックしておきたい。

2. OB税理士か、試験突破税理士か

3. OB税理士の場合、国税での最終的な地位と所属していた「畑」

4. 試験突破税理士の場合、独立前の修業期間

5. 税理士業の経験年数、事務所を独立してからの経験年数

6. 事務所の人数

7. 顧客の数

税理士のタイプもさまざま

税理士は、納税者と税務署とのパイプ役でもあり、地元の税理士のほうが何かと融通が利く。また、税理士としての経験年数や、事務所の規模、顧客の数等はやはり多いほうがよい。

無料会員登録はこちら

ログインはこちら