薄氷踏むドル高相場はいつまで続くのか 投機の積み上がりが解消されるとき

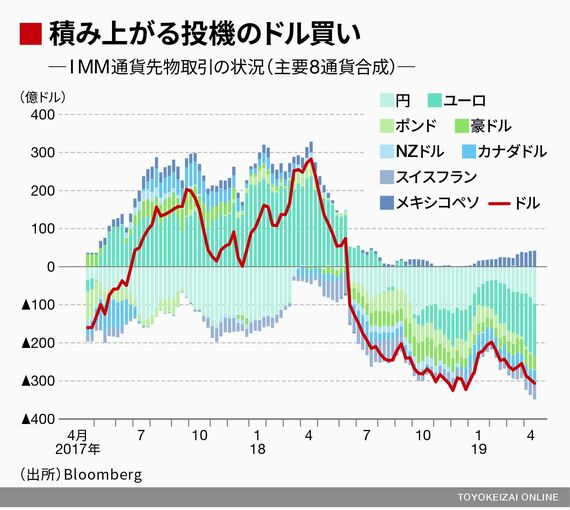

相応の金利差が確保されている中、投機の円売り・ドル買いも着々と積み上がっている。IMM通貨先物取引における円の売り持ち高は4月16日時点で97.2億ドルと2019年1月1日以来の高水準に達している。しかし、1月を例に取れば、このポジションが一気に巻き戻される過程で104円台までの円急騰に至ったことが思い返される。

絶対的な金利水準があるからこそ、こうした円売りポジションが巻き戻されずに温存されているのだろうが、既述の通り、金利差は着実に縮小に向かっており、再拡大に向かうメドもまったく立っていない。ちなみにユーロの売り持ち高はさらに大きく、138.2億ドルと2016年12月以来、2年4か月ぶりの高水準に達している。

現在の為替相場を確認するにあたっては「これほど投機のドル買いが積み上がってもこの程度でとどまっている」という事実を頭の片隅に置いておきたい。主要8通貨合成で見てもドルの買い持ち高は2018年12月25日以来の高水準に達しており、ポジションの傾きが過剰になっている雰囲気はある。こうしたドル高に賭ける投機がFRBのハト派色が強まる中で盛り上がっていることに不安定さを感じるべきと考える。

政治的圧力に屈しつつあるFRB

仮に絶対的な金利水準がドル相場の支えになっているのであれば、今考えるべきことは「米金利はもっと下がるのか」という基本的な問いである。この点、最近のFRBは明らかに下がる可能性を示唆している。4月15日、エバンス・シカゴ連銀総裁は、個人消費支出(PCE)デフレーターが食料品とエネルギー品目を除くコアベースで低迷し、数カ月にわたって前年比プラス1.5%近辺にとどまれば、これを警戒した上で「(利下げによる)保険を掛けておくことを間違いなく検討する」と述べたことが報じられている(4月22日、WSJ日本語版)。

「Risk Management and the Credibility of Monetary Policy」と題した講演でエバンス総裁は1993年から2008年に開催された128回のFOMCに関して、「見通しの不透明感や特定リスクに対する保険」を理由に政策調整の必要性が議論されたことが3分の1以上あったと述べている。こうした例示は今後インフレ基調が衰えてきた時に「保険」を理由に利下げが検討されても歴史的には珍しくないのだ、という露払いの意味を込めていそうである。

なお、同講演では2%ターゲットがあくまで『対称的な目標(a symmetric target)』であるとの論点にも言及がなされており、これも最近のFRBのウォッチャーの間では頻繁に目にする論点となっている。この論点はハト派筆頭格のカシュカリ・ミネアポリス連銀総裁がかねてから強調していることであり、筆者も強い共感を覚えてきた。

無料会員登録はこちら

ログインはこちら