日立・三菱重工が挑む「原発輸出」のジレンマ 英国政府の支援拡大は日立への福音なのか…

日本企業による“原発輸出”は実現するのか。

「バンカブル(融資可能な状況)にして2019年のFID(最終投資決定)を迎える」(日立製作所の東原敏昭社長)

「いろんな形で可能性を追求しながら、FS(フィージビリティスタディ=実行可能性調査)を続けている」(三菱重工業の宮永俊一社長)

日立は英国で、三菱重工はトルコで原子力発電所のプロジェクトを進めている。2018年3月期決算発表の場で、両社長はそれぞれの状況をこう説明した。

原発建設費用は急上昇

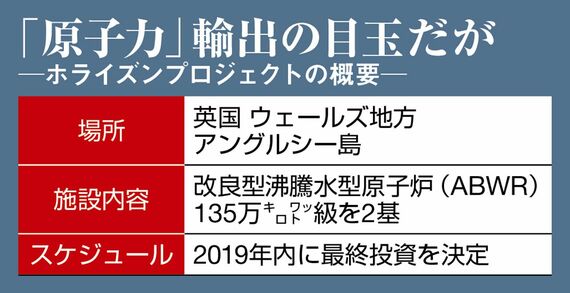

先行するのは日立だ。2012年に英国で原発事業会社ホライズン・ニュークリア・パワーを892億円で買収。自らが発注元となり自社製原発の採用を前提に許認可作業を進めてきた。昨年12月には包括設計審査が完了。英国政府などと調整を続けている。

5月3日には中西宏明会長(下写真)がテリーザ・メイ英国首相と現地で会談。原発事業を純民間企業だけで手掛けるのは困難さが増していることから、英国政府の支援拡大を求めた。

電力事業は、先行投資を運転開始後に長期間かけて電力料金で回収していくビジネスモデルだ。これは火力や水力も基本的に同じだが、原発の場合、初期投資が巨額になりすぎている。

2000年代半ばに100万キロワット級原発1基の建設費用は5000億円といわれた。だが、2001年の米同時多発テロや2011年の福島第一原発事故を受けて強化される安全規制への対応に費用はうなぎ上り。最近では1基1兆円でも足りない状況だ。

必要な金額は資本と負債(融資)で調達する。だが、原発は着工から運転開始まで早くても5年、トラブルがあると10年超も珍しくない。この間も金利はかさんでいく。プロジェクト費用が膨らめば、回収までの期間も長期化する。

当初1兆円台半ばといわれていたホライズンの総事業費は、3兆円超に膨らんだとされる。現状のままでは「バンカブル」は遠い。

無料会員登録はこちら

ログインはこちら