インフレ2%には「政労使ベア合意」が必須だ 今の日銀の政策でインフレ期待はつくれない

では、なぜマイルドな2%のインフレ期待をアンカーする(固定させる)ことが日本では難しいのか。

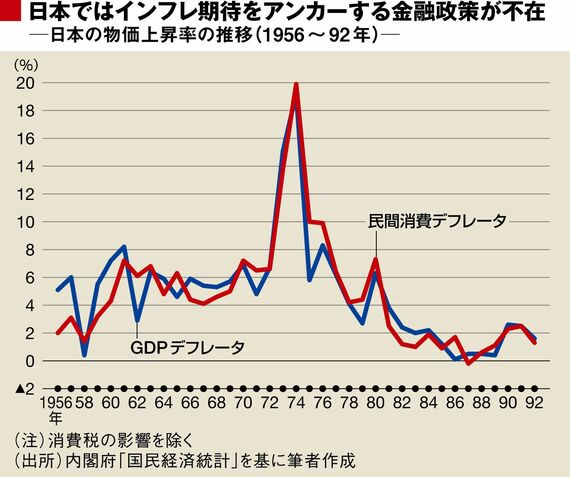

ゼロインフレやデフレが20年にわたって継続し、この国の経済主体の行動の前提としてすっかり根を下ろしてしまったということもあるが、それだけではない。過去において日本では先進国型の金融政策が一度も実施されたことがないのである。

1970年までの高度成長期の日本は欧米へのキャッチアップの過程にあり、製造業の高い生産性の伸びが製造業、ひいては非製造業の名目賃金の伸びを牽引し、サービス価格の上昇圧力が強く、5~6%という高いインフレ率が常態化していた。現在の途上国と同様である。

こうした状況に対して、景気とインフレが過度熱しないように上限を抑えることが日銀の金融政策の中核となっていた。この間、賃上げは企業と企業に協力的な企業別労働組合によって、労働分配率を安定的に推移させるよう調整されていた。

1973年のオイルショックから1980年代前半までは、日本銀行はもっぱら原油価格の高騰に伴う輸入インフレの抑制に努めた。1980年代後半には円高に対処するために過度に金融緩和を行ってしまう。その間も物価上昇率は大きく変動しており、2%のインフレ率が安定的に維持されていたとはとうてい言えない状況だった。

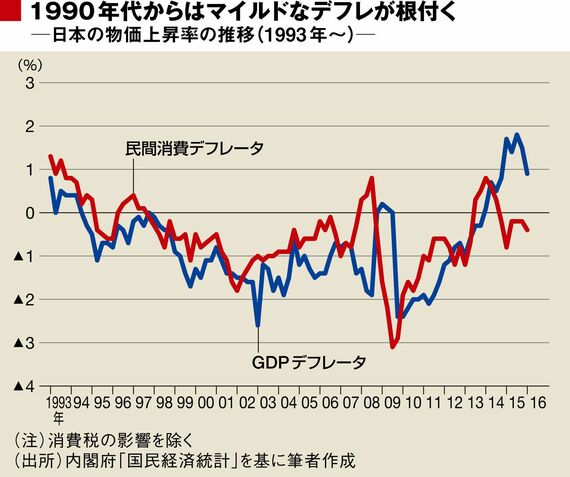

1990年代以降は、資産デフレと不良債権処理の遅れに伴う需要不足の中で、内外価格差是正という「良いデフレ論」を容認したことで、マイルドなデフレを日本経済に根付かせてしまった。

2%の物価上昇率と3%超のベアが欧米の基準

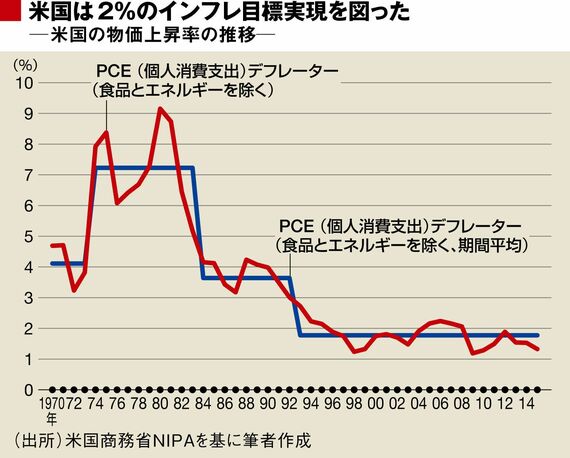

これに対して、1980年頃までの米英等の先進国では、既に世界の中でも高い所得水準を実現していたことから、労働生産性の伸びは低迷し、また、日独のキャッチアップ等で高い失業率に悩まされていた。こうした経済の低迷に対して、中央銀行の独立性が弱く、しばしば経済成長促進のため過度に金融政策が緩和された。その結果、インフレ率は、時に3%を優に超える高い水準となった。

こうした経験の反省として、1980年代以降、欧米諸国では、中央銀行の独立性を高め、1.5%から2%程度のインフレを安定的に実現するためのインフレ目標が順次導入されていった。

無料会員登録はこちら

ログインはこちら