「リフレ相場」に反応しない日本国債 国債の金利上昇は当面起きない?

昨年11月14日に野田首相が国会で解散を表明してから2カ月以上が経過した。日経平均株価は、8600円台から直近高値の1万0900円台まで2300円もの大幅上昇を達成した。ドル円は同期間に1ドル=79円台から90円台まで10円強の円安となった。

株価上昇のドライバーは間違いなく円安であり、為替と株式が一体となって「リフレ相場」を演出した2カ月であったと言える。

日経平均のドル円相場に対する感応度(ベータ)は、平均的に見て為替1円当り200円強であったが、過去2カ月間の株価と為替の累計変動幅はほぼそれに該当する。

株価に反応しなくなってきた日本国債の金利

一方、日本国債10年金利は、昨年11月中旬の水準と直近を比べると0.75%近辺でほぼ同水準である。昨年12月上旬にいったん、0.7%割れまで低下した後、今年1月上旬にかけては0.85%まで15bp(bp=100分の1%)の上昇を見た。しかし、その後、ドル円相場や株価がまだ上昇基調を続ける中で、長期金利は反落に転じたのである。

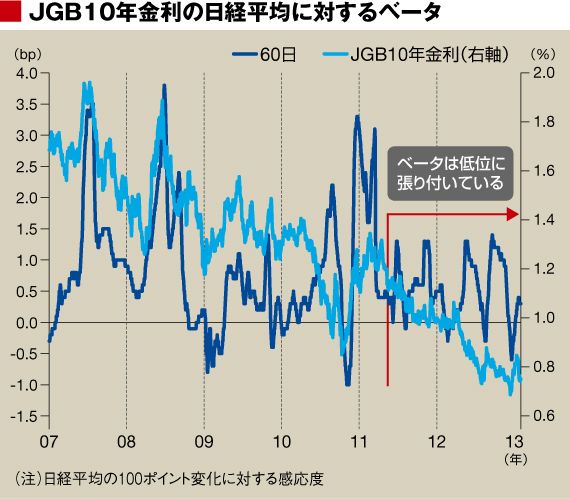

2カ月前と現在との2時点だけを取って見れば、日本国債の金利の日経平均に対するベータは完全にゼロであったということになる。

日本国債10年金利の日経平均に対するベータは、過去の平均的な水準では、日経平均100円あたりで1.5bp程度であり、その数値を当てはめると、この2カ月間で1.1%程度まで上昇してもおかしくなかった。しかし、現実の日本国債市場は、為替相場と株式相場の演出する「リフレ相場」からは完全に切り離されているのである(右図)。

無料会員登録はこちら

ログインはこちら