銀行が販売急ぐ「外貨建て変額保険」は買いか 「最低保証」という宣伝文句の本当の意味は?

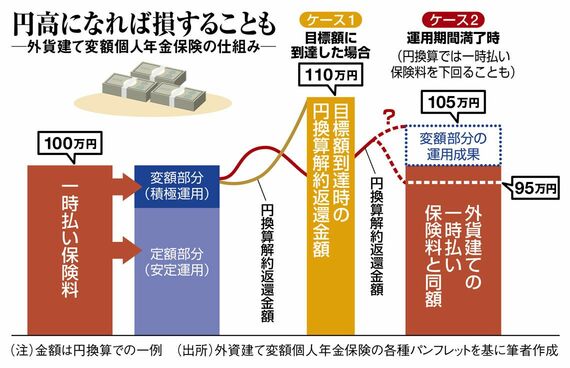

最初のポイントは、一時払いした保険料を「変額部分」と「定額部分」の二つに分けて運用する点。「できれば増やしたい。でも元本を減らしたくない」という人のニーズに応えようとしている。

変額部分は先物などで運用し、プラスアルファの運用成績が期待できる。定額部分は、10年間などの運用期間満了時に、最初に払い込んだ保険料と同額が外貨建てで“最低保証"される。

この最低保証という言葉によって、“元本保証がある”と思う人もいるかもしれない。しかし、保証されるのは、あくまでも外貨ベースである。もしも運用期間中に円高が進めば、円建てでの受取額は減ってしまう。

次のポイントが「豪州国債を買ったほうがお得」という点だ。豪ドル建て保険の場合、保険会社は定額部分を豪州国債で運用することが多い。運用期間10年とすれば、10年物豪州国債などで、その利回りは直近で約2.7%。しかし、豪ドル建て変額個人年金保険(運用期間10年)の定額部分で顧客に適用する運用利回りは、1.2%前後としている保険会社が多い。

保険会社はどれくらい儲けている?

その差は約1.5%。これを10年間複利で運用すると、両者の差は16%を超える。つまり、10年でこれだけの儲けを、保険会社が得られる仕組みになっている。

そしてこの16%の儲けがあるからこそ、保険会社は銀行に高い販売手数料を支払うことができる。銀行と保険会社で16%の儲けを山分けすれば8%ずつになる。これが銀行の得る販売手数料を8%前後と高くできる内実だ。

確かに外貨建て変額保険には、変額部分の運用がうまくいくかもしれない、目標額に到達したとき運用成果を自動的に固定できる、といったメリットもある。しかし、それらのメリットは、販売手数料などに見合うものなのか。顧客自身も、保険商品を冷静に見極める力をつけてほしい。

(「週刊東洋経済」5月14日号<9日発売>「ニュース最前線02」を転載)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら