「生前贈与」を賢く活用する方法 相続増税がやってくる!

2015年1月1日からの実施が濃厚な「相続税増税」。来るべきその日に備え、少しでも備えをしておくことが重要だ。

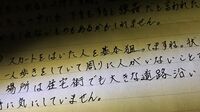

節税の基本となるのは、何よりも相続財産を減らすこと。そこでよく言われるのが、「生前贈与」を使って節税する方法である。だが、これも気を付けないと、思わぬ“落とし穴”が待っている。

まず相続税と贈与税だが、基礎控除(非課税)となる金額は、相続税が「5000万円+(1000万円×法定相続人)」なのに比べ、贈与税は年110万円(暦年課税の場合)。また税率を見ると、相続税より贈与税の方が課税最低限の金額が低いうえ、累進性は相続税より贈与税の方がカーブが急だ。

それでも贈与税を選択するのは、相続税の場合、相続の発生は被相続人(親)が死んだときで時期を選べないのに対し、贈与税は生前から計画的に準備できるためだ。期間があれば、現金が原則である納税資金も用意できる。要は贈与と相続のタイムラグを利用し、両方を上手に組み合わせるのがいい。

年110万円という非課税枠

まず生前贈与のコツは、「長く」「たくさんの人」に対して贈与すること。基礎控除が毎年110万円だから、10年間でも1人の総額は1100万円にしかならない。できるだけ早く、親の寿命が訪れる前から実行してもらった方が(苦笑)、長く期間がとれて、金額は大きくなる。そして子や孫、さらにその配偶者など、できるだけ多人数に行うことだ。

ただし条件には注意してほしい。相続開始3年以内の贈与は相続税に参入されてしまうこと、贈与を避けようとした金銭の貸し借りは親子間でも贈与扱いになるケースがあること、孫の場合は20歳以上の成人であること(未成年では贈与の契約とみなされないため)などである。

無料会員登録はこちら

ログインはこちら