「日本郵政と並ぶ、今年のIPO(新規株式公開)の目玉が、突然消えてしまった」。株式市場関係者たちは落胆の色を隠せない。

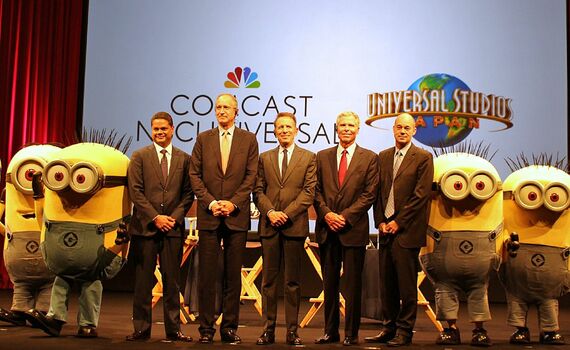

米ケーブルテレビ最大手のコムキャストは9月28日、ユニバーサル・スタジオ・ジャパンを運営するユー・エス・ジェイ(USJ)を買収すると発表した。

コムキャスト傘下のNBCユニバーサルが11月、米ゴールドマン・サックス(GS)などから、発行済み株式の51%を取得する。これに伴いUSJは、年内を予定していた上場の申請を取り下げた。

割安な買収価格の衝撃

上場を取りやめたこと以上に市場関係者たちを驚かせたのは、1830億円という取得価格だ。

この価格について、フィスコの小林大純アナリストは「株式の時価総額が7000億円ともいわれた会社。(市場で売却したときに得られる)上場益と比べれば、買収価格は割安に感じる」と指摘する。なぜこの価格で手打ちとなったのか。

売り手であるGSにとって、USJは出資から10年が経過した長期化案件だ。2005年に増資を引き受けた後、業績は長らく低迷したが、14年7月にオープンした「ハリー・ポッター」の新エリアなどが起爆剤となり、14年度は過去最多の来場者数となる大復活を遂げた。最終目標に据えてきた再上場も、眼前に迫っていた。

無料会員登録はこちら

ログインはこちら