ただ、最近の巨大 ITプラットフォーマーの発展の仕方を見ると、一部の企業に極端に資金が集まりやすく、それによりS&P500が左右されることも考えられます。なので500社に分散されているようで、実はごく少数の銘柄の動向に左右されてしまう危険性があるのです。

過去10年の上昇は低金利のおかげ

さらに、過去10年のS&P500指数の上昇を語る上で見逃せないのが金利です。

金利とは、企業が借金をして返済する際の利子(単位は%が多い)を指します。この金利の高低は、中央銀行が設定する政策金利によって左右されます。

中央銀行とは日本でいえば日本銀行(日銀)、米国ではFRB(連邦準備理事会)を指し、一般的な銀行とは違って貨幣発行や金融政策をする権限があります。

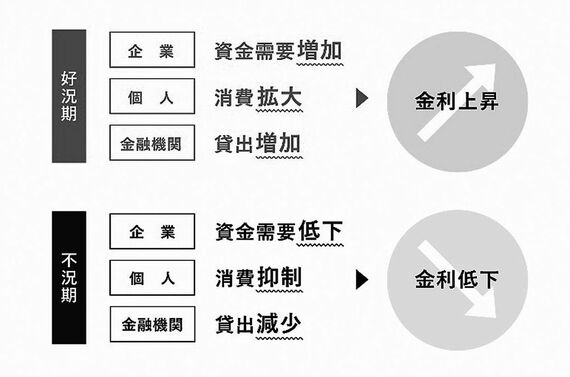

簡単にいうと、景気が悪い時はお金を借りる会社が少なくなるので、お金を借りやすくなるように金利を下げます。この時、会社はお金を調達するコストが安くなり利益が残りやすくなります。株価にとって追い風なのは、この低金利です。

逆に景気が過熱してきて絶好調の時は、金利を引き上げることによって経済の過熱を抑えます。今度は資金調達コストが上がって会社に利益が残りにくくなりますので、株価にはマイナスです。

2008年のリーマンショック後の不況の下支え(相場をある水準以下に下げないように支えること)や、2020年の新型コロナウイルス蔓延による異次元の金融緩和により、ここ15年は金利の低い経済環境が長く続きました。その影響もあり、株価は長期間上昇し続けてきたのです。

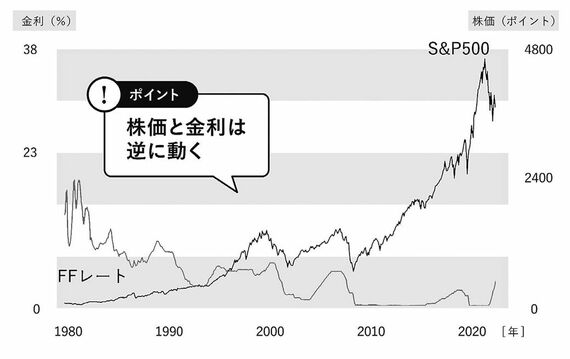

下の図を見ていただくと、FRBが設定するFFレート(政策金利)とS&P500の株価の動きが見事に逆に動いているのがわかります。実際、2017年や2022年の金利の引き上げ局面で、それまで絶好調だった株価が不安定化しています。

そのため株式市場が過去10年好調であったのは金利のおかげともいえますし、今後も低金利政策が続くとは限りません。1980年には景気過熱による物価高を抑えるために、政策金利を14%まで引き上げたことがありました。この時株価は大暴落しています。

無料会員登録はこちら

ログインはこちら