ところで、過去20年間弱(2003年以降)、S&P500が最高値から10%以上下落した局面は今回で9回目となる。9回の下落率の平均はマイナス21.4%であり、今回は6月16日時点ではマイナス23.5%とほぼ平均である。

2003年からのアメリカ株の下落局面の多くは、世界的なリスク資産の下落局面に重なる。過去20年のアメリカ株の下落局面では、外国為替市場では円高ドル安となるケースが多く、平均的なドル円相場の「円高率」は4.4%である。株安と円高のダブルパンチで、本邦投資家は大きなダメージを受け、いわゆる「リスクオフの円高」なる現象が起きていたわけである。

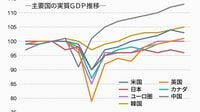

だが、今回の株安局面は様相がまったく異なっている。アメリカ株など多くの株価が下落した2022年前半は、ドル円相場は15%以上の円安となっており、過去20年では事実上初めてのケースである。

黒田日銀が金融緩和徹底を継続する理由

ドル高円安の最大の理由は、インフレに起因するFRBの利上げである。もう1つは、大幅利上げに積極的なFRBとは対照的に、日本銀行が金融緩和の徹底を続けて、金融政策の姿勢の差が明確になっていることである。

2010年代前半までは、アメリカを中心に世界的な株安が起きると、日本銀行が「金融緩和競争」に負けて、デフレと円高のスパイラルに陥る悪循環に陥り、株安と円高で結果的に資産価格が下落して日本の金融市場は大きく冷え込んだ。

だが足元では、メディアなどからの根拠が薄弱な「円安批判」を受けながらも、黒田東彦総裁率いる日本銀行は2%インフレ実現のために、金融緩和を徹底し続けている。これまで頻繁にみられた、株安と通貨高の負のスパイラルを防いでいる。日本銀行の金融緩和政策は、金融資産価値の目減りを和らげるという経路で、日本経済の成長を下支えしているわけである。

日本経済の正常化を後押しする黒田日銀の政策が、岸田文雄政権にも信頼されていることは、数少ない日本経済や株式市場のポジティブな要因と位置づけられるだろう。

(本稿で示された内容や意見は筆者個人によるもので、所属する機関の見解を示すものではありません)

(当記事は「会社四季報オンライン」にも掲載しています)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら