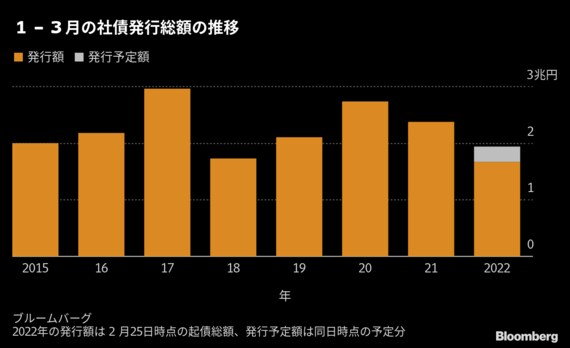

ウクライナ侵攻で社債市場に異変、発行延期急増 1-3月期としては4年ぶりに起債額2兆円下回る

ロシアによるウクライナ侵攻を受けて世界経済や金融政策の先行きに不透明感が強まる中、日本の社債市場では起債時期の見直しを迫られる企業が急増している。

自動車や航空機向け油圧機器を製造するKYBが3月上旬に予定していた社債の条件決定を延期することが25日、分かった。24日にはENEOSホールディングスがグリーンボンド(環境債)の発行延期を決定。JERAも22日にトランジションボンドの発行時期を来年度に延期しており、ブルームバーグのまとめによると、2月に入り少なくとも7社が社債の発行延期や年限変更を決めた。

新型コロナウイルス禍で続いた世界的な金融緩和の転換期にウクライナ問題が加わったことで金利環境の不安定さが増し、企業の資金調達計画に影響を及ぼしている。

エネオスは12年債100億円の発行条件を3月上旬に決める予定だったが、足元の金利上昇など市場環境が悪化しているため延期することにしたと財務部の担当者が電子メールでコメントした。環境債として発行するかどうかも含め、今後市場と投資家の動向を注視しつつ改めて決定するという。

マニュライフ・インベストメント・マネジメントの押田俊輔クレジット調査部長は「金利のボラティリティーが下がらない限り、発行体としては起債すべきタイミングなのか判断しにくい」と話す。

国内では25日時点で、3月末までに総額2730億円程度の円建て社債が起債予定。ブルームバーグのデータによると、22年はこれまでに総額1兆6925億円の社債が条件決定した。今後も起債延期の動きが続けば、1-3月期としては18年以来4年ぶりに2兆円を下回る可能性も出てくる。

(全体的に情報を追加して記事を更新します)

More stories like this are available on bloomberg.com

著者:森田理恵

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら