インフレ持続が株・債券同時安を頻繁にもたらす 株・債券を押し上げてきた金融政策が逆ばねに

インフレの持続が、債券と株式の連動した下落をより頻繁に引き起こすリスクがあると、JPモルガン・チェースのアナリストらが指摘した。債券投資によって株式相場下落をヘッジしようとする投資家にとって頭痛の種だ。

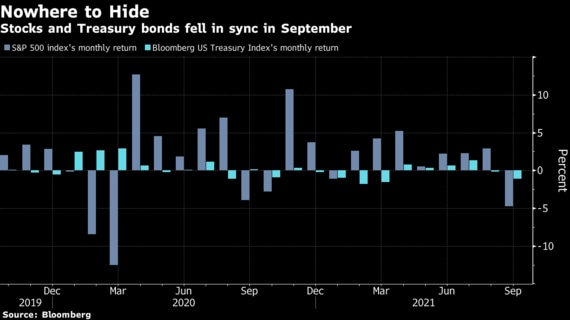

9月の債券相場下落時にはS&P500種株価指数が4.8%下落した。足並みをそろえた下落でマルチアセット投資家は打撃を被った。JPモルガンがまとめるリスクパリティーファンドのバスケットは9月に3.6%下落。ブラックロックの「60/40ターゲット・アロケーション・ファンド」は2.5%下げ、月間としては2020年3月以来の大幅安となった。

痛みは終わっていないかもしれない。ニコラオス・パニギリツオグル氏らJPモルガンのストラテジストはリポートで、供給ボトルネックと商品相場上昇が続くため2022年もインフレ・サプライズが続く公算が大きいとの見方を示した。

債券と株式の関係の背後には多くの要因があるが、相関を高めているものの一つは成長についての認識だ。過去数十年の間、景気が低迷すると連邦準備制度が金融緩和を進め、それが債券と株式両方の値上がりにつながってきた。

今懸念されているのは、金融政策がインフレ懸念を鎮めるために経済を減速させる手段となることだ。金利上昇は債券と株式の両方に痛みをもたらす。

債券が株価のバッファーとしての役割を失い続けるならば、リスクパリティーファンド、バランストミューチュアルファンド、年金基金などは、株式プットオプションの購入など、よりコストの高いヘッジを模索しなければならないかもしれないとストラテジストらは指摘。

また、ドルは株式と負の相関が大きいことから株下落に備えるヘッジとして信頼できるとしている。

原題:JPMorgan Sees Rising Risk of Bonds, Stocks Falling in Tandem(抜粋)

More stories like this are available on bloomberg.com

著者:Emily Graffeo、Lu Wang (News)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら