買収休止のリクシルは成長軌道に乗れるか アメスタ、グローエ買収で海外M&Aを一旦休止

ファンド顔負けのディール

リクシルは日本政策投資銀行と議決権折半で特別目的会社(SPC)を設立。そこを通じてグローエ株の87.5%を取得する。このSPCに対し、リクシルが普通株と優先株を合わせて992億円、政投銀が議決権付き優先株で500億円、三菱東京UFJ銀行など国内メガバンクが議決権なしの優先株490億円を出資する。一方、グローエが現在借り入れている約1600億円は、国内金融機関が組成するノンリコースローン(非遡及型融資)に切り替えられる。返済原資はグローエが生み出すキャッシュフローに限定され、リクシルは返済義務を負わずに済む。この負債を含め取得額は約3800億円となる。

M&A実務の専門家はこのスキームを「母体企業のバランスシート、格付けを悪化させることなく巨額買収を行える手法」(経営共創基盤の塩野誠マネージングディレクター)と評する。

ただ現状では、グローエに対するリクシルの出資比率は4割強にとどまり、持ち分法適用会社にしかならない。成熟する国内市場に代わって海外売上高を1兆円まで引き上げる中期目標を掲げるリクシルとしては、本来であれば連結子会社にしたいはず。それでも今回のスキームで手を打ったのは、時間を稼ぐためだ。藤森社長は「グローエが売りに出ている今を逃せない。部分保有でひとまず買収し、3~5年で体力をつけてから政投銀の持ち分を買い取り、子会社化する」シナリオを描く。

問われる内部成長

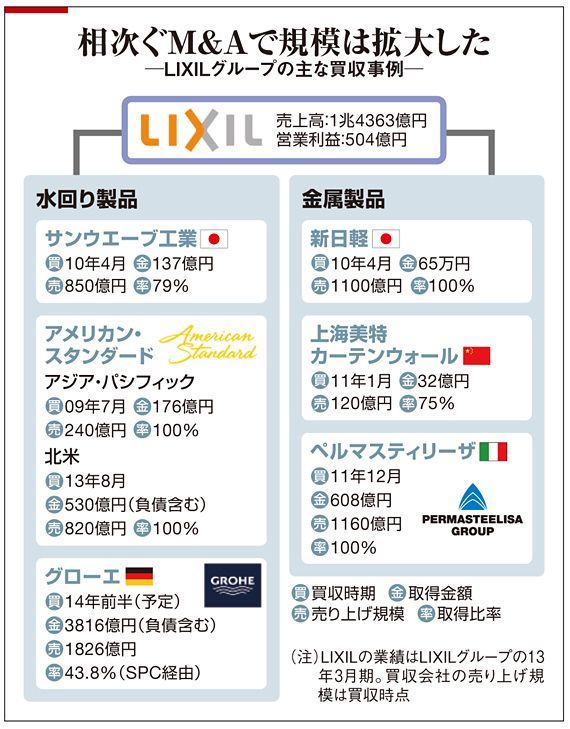

アルミサッシ国内最大手のトステムと水回り大手のINAXが統合して誕生したリクシル。その歴史は、買収に次ぐ買収だ(図)。

無料会員登録はこちら

ログインはこちら