2018年に日銀は出口への一歩を踏み出すのか 年後半に長期金利の誘導目標を引き上げ?

鵜飼氏は「モデル推計では、需給ギャップ1%分の変化に対する物価の反応は、1990年以降と2005年以降を比べると3分の2程度になり、効果発現までの期間もやや長くなっているが、プラスの影響は維持されている」という。つまり、失業率の低下ほどインフレ率は上昇しなくなっているが、失業率が下がるとインフレ率が上がる、という関係は維持されているというのだ。

この見通しのリスクとしては「企業が依然として、先行きの収益成長を慎重に見て、賃上げや製品価格の値上げをしない可能性があること」だと、鵜飼氏はいう。ただ、「過去のベースアップの動きを見ると、雇用市場の需給と企業収益、消費者物価で決まっており、今の好環境からすればベアは1%程度見込めるのではないか」(鵜飼氏)と話す。

デフレのトンネルから抜け出したか

モルガン・スタンレーMUFG証券の山口毅チーフエコノミストも「日銀の政策変更があるかどうかは物価次第。2018年の10〜12月期には日銀版コアCPI上昇率がプラス1%に達すると見ている。1%が近づいてくれば、長期金利の誘導目標を0.25%程度に引き上げ、より大きな金利の変動を容認するようになるだろう。早ければ7〜9月期にも実施される」と予想する。

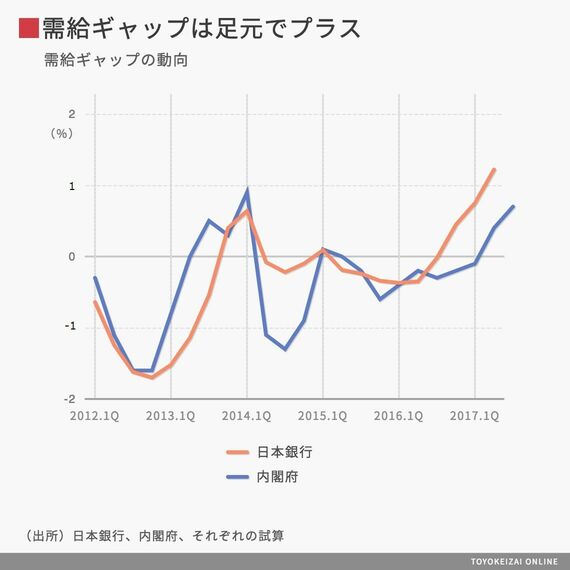

山口氏は「2017年7〜9月期に4つの物価指標(CPI、GDPデフレーター、単位労働コスト、内閣府のGDPギャップ推計値)が20数年ぶりにプラス転換した可能性が高く、日本経済はデフレの長いトンネルから脱却しつつある」とする。

2016年に名目GDPが538兆円と過去最高を更新したことにも注目している。やはり「需給ギャップと基調的物価との間のフィリップスカーブの関係は3四半期程度のラグを伴って存在している」と「フィリップスカーブは死なず」説をとる。

無料会員登録はこちら

ログインはこちら