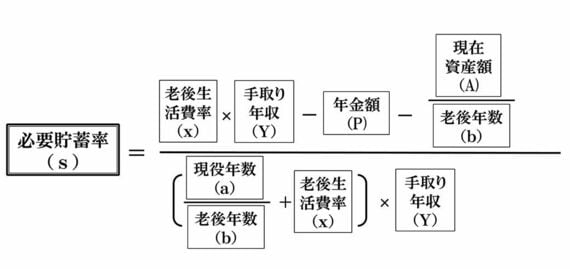

栄美さんの条件を「人生設計の基本公式」(数式のアルファベットは眺めるだけで大丈夫です)に合わせて、整理してみます。人生設計の基本公式とは、連載の初回「あなたの人生におカネはいくら必要なのか」でも説明しましたが、初めての方はもちろん、誰でもすぐに人生のマネープランがわかる公式なので、ぜひ毎回復習しましょう。

人生設計の基本公式

ひとことで言えば、老後を「65歳以降」と定義したうえで、「現役時代の手取り収入の何割の水準で生きるか」を決め(平均は7割)、現役時代(たとえば65歳)までに貯めるべき「必要貯蓄率」(手取り収入に占める割合)を割り出すことです。イメージをつかむには「30代夫婦は65歳までにいくら貯めればいいのか」をお読みになると、30秒で自分が貯めるべき額もわかるし、すぐにコツがつかめると思います。

さて、お待たせしました。谷口さんの条件は以下です。

・今後の平均手取り年収(Y)280万円 (現在の年収は300万円超ですが、残りの現役時代の年数も考え、これからもらえそうな年収を考える)

・老後生活比率(x)0.62 (65歳になったら、現役時代の何割の生活水準で暮らしたいかを設定)

・年金額(P)84万円(平均手取り年収の3割程度で計算)

・現在資産額(A) 1200万円(今保有している貯金などに、退職金の見込み額加算。谷口さんの場合、533万円を加算して計算)

・老後年数(b)30年(65歳からの生存年数。95歳まで生きると仮定)

・現役年数(a) 18年(栄美さんは42歳。65歳ではなく60歳まで働くと仮定)

実家暮らしでなくても「財形」でコツコツ588万円貯めた

栄美さんは、現在資産額1200万円のうち、一時退職金の見込額を差し引いて、正味の貯蓄額667万のうち、一般財形で約588万円貯蓄しています。「財形」とは、正式名称を「勤労者財産形成促進制度」といい、会社が雇用する社員の財産づくりを国とともに支援する制度です。

会社が、福利厚生の一環として導入することで利用でき、社員は、給与天引きにより確実に貯蓄することができます。財形には、「一般財形貯蓄」「財形年金貯蓄」「財形住宅貯蓄」がありますが、栄美さんが加入しているのは、使用目的の制限はありませんが、利子等非課税の優遇措置がない「一般財形貯蓄」です。20代の頃から、少しずつ積立金額を増やしながら続けてきたそうです。

岩城:計画的に貯蓄をしてこられましたね。

栄美:給料は高くはありませんが、それでも会社の制度を利用してコツコツ貯蓄してきました。私は、実家暮らしではないので、結構大変でしたが、いつか、自分の家を買いたいと考えています。「自分だけの自由な場所」を手に入れて、老後、穏やかに暮らせるように備えたいからです。「もし相手ができたらその人とまた、人生を考えればいい」という柔軟な考え方です。ただ、本当に家を買って、老後破綻しないのか、そこだけが心配なのです。

無料会員登録はこちら

ログインはこちら