2017年春以降のドル相場「反落」に備えよう 試されるトランプ大統領の忍耐力

要するに、現状ではまだ1ドルも支出していないにも拘らず、米国金利とドルは相当の金融引き締め効果をもたらしている恐れがある。例えるならば、今は景気を「熱する前に冷やしている」状況である。そのように考えると、2018年以降はまだしも、2017年は米国金利高とドル高の悪影響が顕現化することを警戒するのが妥当ではないだろうか。必然、FRBの利上げ回数も限定され、ドル買いも抑制されると考えられる。

FRBは12月14日のFOMCで約1年ぶりの利上げに踏み切った上で、今後の利上げペースの加速を示唆した。だが、米国10 年金利は11 月の最低値(1.70%)付近から既に約90 ベーシスポイント(0.9%ポイント)も上昇しており、今後、住宅や自動車といった金利感応度の高い投資・消費にどのような影響が及んでくるのか非常に興味深い。

忘れてはならない。ちょうど1年前の今頃も「2016 年は4 回利上げ」との見通しが流布し、ドル円相場では130 円や135 円といった無理筋な予想が跋扈していた。しかし、結局はドル高が人民元の大幅切り下げにつながったり、企業収益に対する懸念を呼び起こしたりしたことで、1回しか利上げできずに終わった。現段階の金利先高観に盲従しドル買いを進めるのは危うい。

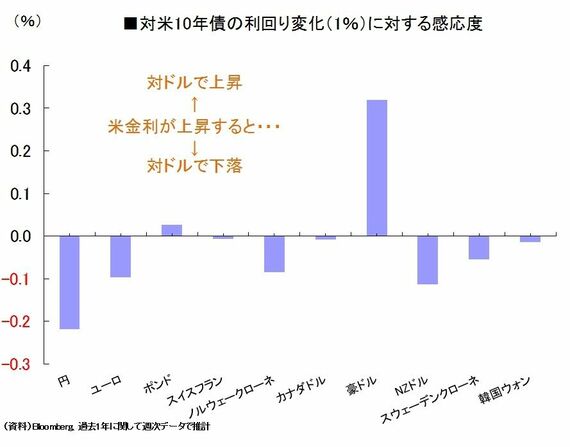

米国金利に対する感応度が突出して大きい円

また、ドル円相場を予想する上では、円相場の米金利に対する感応度が他通貨のそれと比較して突出して大きいことにも着目しておきたい。例えば、直近1年間を対象とした場合、米国10年金利1%の上昇に対し、円は対ドルで0.2%程度下落する関係にある。これはユーロの倍以上のイメージであり、それ以外の通貨と比較しても突出している。

円金利の運用環境が困難を極めていたという現実を踏まえれば、日米金利差の拡大に応じて本邦の機関投資家が対外証券投資を加速させるという動きは論理的なものである。事実、筆者が試算する円の基礎的需給バランスを見ると、2016年は2015年の倍以上の円売り超過イメージとなっており、このほとんどが対外証券投資の買い越しに起因している(だが、そのほとんどが為替ヘッジ付きであったゆえ、円安のけん引には至らなかったものと推測される)。

米国金利の上昇で最も売られやすい通貨が円である以上、米金利が低下した場合、最も買われる可能性を秘めているのも円であろうことは容易に想像がつく。今後、議会との調整が難航したり、予算が成立しても完全雇用状態の下で十分な執行ができなかったり、そもそもトランプ次期大統領がドル高を容認しないという可能性、資本流出を受けて新興国が混乱に陥る可能性、などを踏まえれば、そうした展開に至っても不思議ではない。

無料会員登録はこちら

ログインはこちら