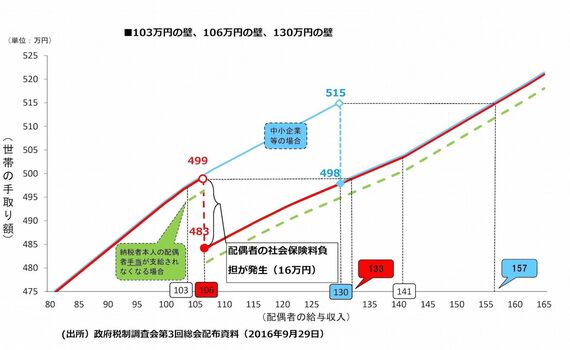

「130万円の壁」の深刻さは、図に表されている。この図は、納税者本人(多くの場合は夫)の課税前給与収入を500万円とし、配偶者(多くの場合は妻)がいくら課税前給与収入を稼ぐと、夫婦合わせた世帯の手取り所得がいくらになるかを表している。横軸が、配偶者の課税前給与収入、縦軸が夫婦合わせた世帯の手取り所得である。世帯の手取り額は、夫と妻の課税前給与収入の合計から、夫と妻の所得税と個人住民税(所得割のみ)と社会保険料負担額を差し引いたもの(可処分所得)である。

基本的には、夫が税引前で500万円稼いでいて、妻がより多く稼げば、夫婦合わせた世帯の手取り所得も増えるはずである。つまり、図には、配偶者の給与収入と世帯の手取り所得の関係が、右上がりの線として表れるはずである。しかし、青線は、130万円のところで絶壁があって大きく落ち込んでいる。妻の給与収入が130万円の手前だと世帯の手取り所得は515万円だったのに、130万円となると世帯の手取り所得は498万円となる。この差のほとんどは、妻が払うことになった社会保険料である。

この手取り所得の減少を嫌って、130万円の手前で就業調整をしようとする。これでは、就業調整を意識しなくて済む仕組みになっていない。130万円の手前で得ていた世帯の手取り所得515万円を取り戻すには、妻も支払うことになった社会保険料を取り返すだけ働かなければならず、図によると妻は年収157万円まで働かなければならない。

新たに「106万円の壁」が出現するおそれ

実は、103万円のところにも、小さな壁がある。それは、赤線や青線から緑の点線になるところである。これは、所得税制や社会保障制度とは関係なく、夫の職場で独自に支給される配偶者手当が、103万円を境に減額されたりもらえなくなったりすることによる「壁」である。これが、俗に「103万円」の壁と呼ばれる。

103万円の根拠は、納税者本人の基礎控除65万円と配偶者控除38万円の合計に基づくが、現行の所得控除を税額控除に変える所得税改革を行うことで、「65万円」とか「38万円」といった数字の根拠が所得税法からもなくなるから(本連載「配偶者控除見直しで焦点となる増減税の境目」を参照)、雇用慣行上もやがてなくせるだろう。

無料会員登録はこちら

ログインはこちら