J−REITのリファイナンス動向 有利子負債、レンダー構成の現況分析《スタンダード&プアーズの業界展望》

井澤朗子

世界的な金融・資本市場の混乱の影響から、日本の不動産投資信託(J−REIT)は依然として厳しい事業環境下に置かれている。市場からの公募増資による調達が難しくなっているうえ、金融機関による融資姿勢が一段と慎重になっているなかで、一部のJ−REITは厳しい条件でのリファイナンスを余儀なくされており、リファイナンス条件が財務運営に大きな影響を与えている。このためJ−REITの市場参加者は、特にリファイナンスの動向を注目している。

スタンダード&プアーズでは、上場しているJ−REIT41社のうち、格付けを付与しているJ−REITの11社(格付けJ−REIT、表1)は金融機関と良好な取引関係を築いており、資金調達や流動性に関する懸念は小さく、財務の安定性は各格付け水準に見合う内容に維持されているとみている。ただ、短期負債の割合が多いケースや、リファイナンスの時期・額が集中しているケース、また投資法人債の償還が近づいているケースなどについては、そのリファイナンスの動向や蓋然性をより注視している。

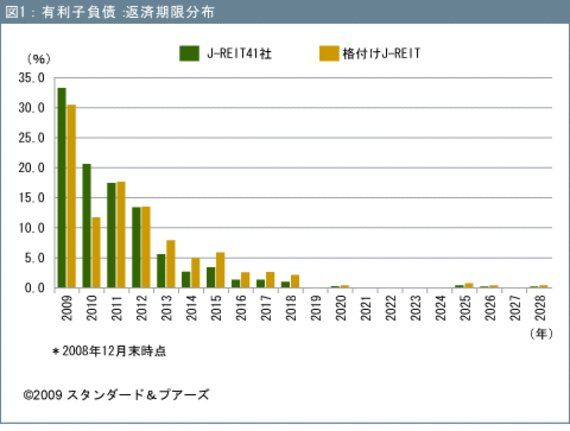

格付け先の負債は比較的長期で分散

2008年12月末時点のJ−REITの有利子負債(借り入れと投資法人債)の総額は約3.5兆円であり、そのうち2009年中に返済(償還)期限を迎える有利子負債の総額は約1.2兆円と全体の約3分の1となっている。格付けJ−REITの有利子負債総額は約1.6兆円であり、J−REIT41社の有利子負債総額の約45%を占める。2009年中に返済期限を迎える有利子負債総額は約4,800億円と総額の約3割にのぼる。図1に示す通り、格付けJ−REITの負債は、J−REIT41社に比べて長期で分散されている。