東証マザーズは”安楽死”へ、大きすぎた個人投資家の犠牲

金融庁幹部は3年前の新興株バブルとその後の株価暴落を踏まえ、「ベンチャー企業に個人マネーを流入させるという発想が間違っていた」と珍しく反省。東証の斎藤惇社長もベンチャー企業には機関投資家など「プロの資金がふさわしい」と発言し、180度の宗旨変えをしている。

ベンチャー企業投資は本来、10社、20社に資金を投入し、中には倒産する企業があっても、2、3社が大成すれば投資が回収できるという発想に基づくもの。個人が10社に分散投資するのは現実的ではない。ちなみに、ニューディールと同時上場したインターネット総合研究所は循環取引による利益水増しが発覚し、監査法人から決算の承認を得られないまま、2007年6月に上場廃止されている。

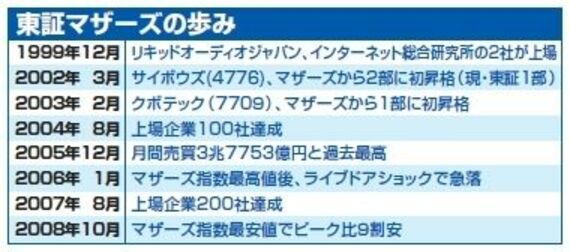

上場審査が甘かったのは事実だが、これとは別に、新興企業は個人の投資対象としてそもそも不向きだったというのが、金融庁や東証による最近の“公式見解”になりつつある。東証が昨年末に開いた上場制度整備懇談会では、複数の委員から「マザーズは役割を終えた」との発言があった。意図するところはマザーズの再生ではなく“安楽死”だ。

東証はマザーズの上場維持基準を厳しくする一方、4月に新市場「TOKYO AIM」を開設する。英文や欧米会計基準での情報開示を容認する代わりに、市場参加者を機関投資家などプロに限定する。東証関係者の話を総合すると、マザーズに5年ほど滞留する企業に対し、数年内に東証1、2部への昇格かAIMへ事実上降格するかの選択を迫る案が検討されている。当然、マザーズの規模は縮小することになる。

万年赤字会社が新興ベンチャーと並んで市場に居座れたのは、個人マネーで株価を保ち、新株発行で資金調達できるためだが、AIMの市場参加者はプロだけ。怪しい企業の延命に手を貸す可能性は極めて低い。

ところで、上場第一号が上場廃止となったというのに、取引所や主幹事証券など関係者から、公の場での説明はなされていない。一刻も早く「なかったこと」にしたいのであろうか。新興市場の信頼回復はいつのことだろう。

(オール投資編集部)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら