住友化学"問題案件"スピード決着でも残った宿題 サウジ石化合弁に大ナタ、ファーマも復調だが

今回の再建案のポイントは以下の3点。

②ラービグ株の売却代金7億ドルとその同額をアラムコが加えて、合計14億ドルをラービグに拠出する

③住友化学とアラムコがラービグに対して各7.5億ドル、合計15億ドルの債権放棄を行う

①は2026年3月期に完了する予定。ラービグとの重要な関係性は維持されるため、住友化学の持ち分法適用会社であることは変わらない。それでも住友化学の業績への影響はこれまでの4割(15/37.5)と小さくなる。

②をラービグは「借入金返済、金利負担軽減」につなげる。③の債権放棄も合わせると、ラービグの有利子負債を29億ドル(約4200億円)軽減できることになる。

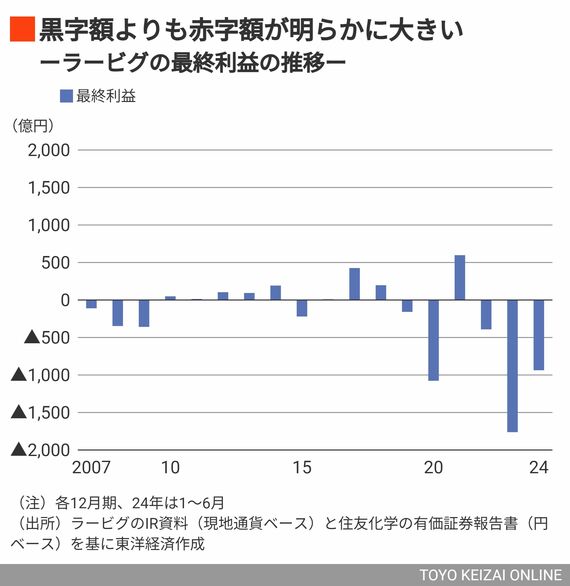

ラービグの有利子負債は1兆円を超えており、近年の世界的な金利上昇もあって利払い負担が最終赤字を押し下げていた。ラービグの事業上の収益力が2023年度並みだとしても、金利負担が軽減されれば、最終赤字は圧縮される。出資比率の引き下げも加えれば、住友化学のラービグにかかわる持ち分法損失は200億円程度に減る計算だ。

どう再建するのか

ただし、住友化学の今期業績にはマイナス影響が出る。

7.5億ドルの債権放棄に伴い損失が約1090億円発生する。一方、債務免除に伴うラービグにかかわる持ち分法投資利益が約820億円計上される(2社から15億ドルの債務免除を受けることでラービグに出る利益の37.5%)。差し引きでは約270億円の損失となる。こちらは今第2四半期(2024年7~9月)に計上される。

無料会員登録はこちら

ログインはこちら