日本株上昇で最も「得をしている」のは誰なのか 企業が余剰資金を突っ込む株価上昇のカラクリ

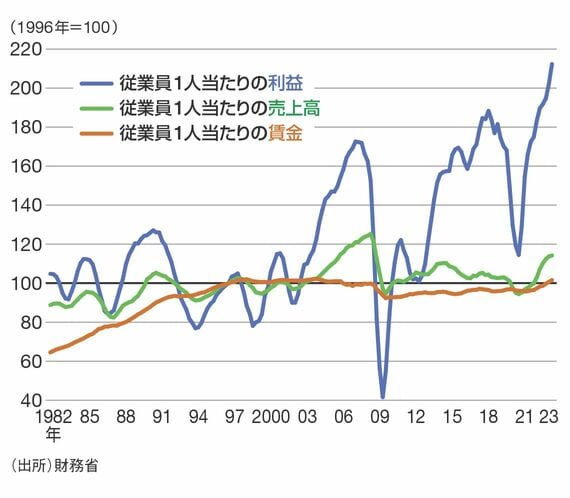

1996年から2023年にかけて、日本の大企業5000社の労働者1人当たりの利益は2倍以上(110%増)になった。ところが、労働者1人当たりの売上高は12%増加にとどまっている。

さらに悪いことに、労働者1人当たりの名目報酬(賃金+福利厚生)は、約30年間でわずか1%しか増加していない(下図参照)。株式市場に上場している企業は約4000社なので、この5000社は近似値である。

消費者が製品を買う余裕がないのに、企業はどうやって製品を売るのだろう?政府が毎年赤字を垂れ流し、ゼロ金利に近い金利を設定し、過剰な円安で輸出を増やすことで、不足している消費者需要を補っているからだ。

昨年の大手企業5000社のROAは1994年水準

コーポレート・ガバナンスの向上が叫ばれて久しいが、企業の効率性は向上していない。生産性を測る最良の尺度の1つに、ROA(総資産利益率)がある。

大手企業5000社のROAは、2023年には1994年と同じ、わずか3.5%で、1976~1990年の5.2%から低下している。私見では、ガバナンスの向上は株主の利益分配に役立つかもしれないが、競争は業績を向上させるはるかに強力な力である。

賃金抑制にとどまらず、企業は現在、過去最高水準の自己株買いという、価格を押し上げるための財務上の手段を用いている。状況によっては、自己株買いは有用な目的を果たすこともあるが、今回氾濫している自己株買いはその1つではない。

株式の価値を測る最良の指標は、株価収益率(PER)と呼ばれるものだ。これは、1株当たりの株価と1株当たりの純利益(収益)を比較したものだ。昨年12月31日時点のアメリカのPERは約22倍、日本は約16倍である。

無料会員登録はこちら

ログインはこちら