マンション節税、これ以上はアウトかセーフか 90歳は大丈夫?10億円でもOK?全額借金は?

土地の通達評価の基となる路線価は、時価の80%をメドに設定され、賃貸建物の敷地は借家人の権利分としてさらに20%程度控除される。つまり賃貸建物の敷地は、おおむね時価の65%程度と考えればよい。また建物の通達評価の基となる固定資産税評価額は、一般的には建築価格の50~70%程度の水準。賃貸建物はさらに30%減とされるので、建築価格の30~50%程度の金額となる。

ちなみにタワーマンションでは、1戸当たりの土地面積が小さく、建物の割合が大きいため、通達評価が購入金額の20~30%程度となる物件が多い。近年のタワマン投資による相続税の節税は、この購入金額と通達評価の乖離を利用したものだ。

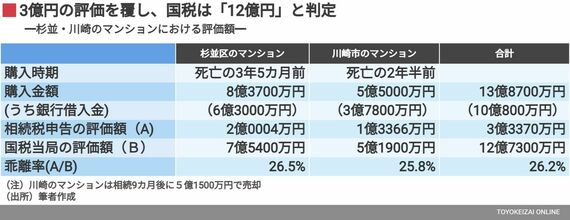

今回の相続人による通達評価は、相続発生時の時価に近い鑑定評価の26%程度の水準だったが、特別に乖離率が大きい物件ではない。

だが、国税当局は、国税庁の定めた路線価などに基づく通達評価を覆した。4倍の水準である鑑定評価であるべきとして、相続税を再計算し、追徴課税をしたのだ。財産評価基本通達の総則第6項には例外規定が設けられており、「通達評価が著しく不適当」と認められるとき、例外的な評価をできる扱いとなっているためである。

目的が「相続対策」、結果が「税負担大幅減」

それならどのような場合、通達評価が著しく不適当とされるのか。

判決では税負担の公平性による説明がなされた。税法には平等原則があり、同様の状況にあるものは同様に取り扱われるべき、というものだ。

確かに、特定の納税者だけに通達評価と異なる評価を適用することは、平等原則に反する。しかし、「相続税の軽減を意図した行為」によって「税負担が著しく軽減」する場合はどうか。そこでは、形式的に通達評価をするほうが、納税者間の税負担の公平性に反するために通達評価が著しく不適当と判断され、例外規定の適用が認められるという考え方なのだ。

判決では以下の理由から、通達評価が著しく不適当と判断され、例外規定の適用が認められた。

・証拠として提出された銀行借入の貸出稟議書に「相続対策のため不動産購入を計画」と記載されており、90代の父による賃貸マンションの取得が近い将来発生する「相続税の軽減を意図して行ったもの」である。

・本来、相続財産が6億円超で相続税は3億円弱であったはずのものが、この2棟を購入したことによって相続税はゼロとなり、「税負担は著しく軽減」されている。

なお今回の判決では、通達評価と鑑定評価に大きな乖離があるが、それだけで例外規定は認められない、とも指摘された。税負担の著しい軽減に加え、相続税対策という意図も併せ、両方が必要とされるからだ。

無料会員登録はこちら

ログインはこちら