ほとんどの日本人が知らない金融危機の裏側 不安定な信用システムとの正しいつきあい方

好況期にはその基準がどんどん緩くなり、不況になればそれが引き締められる。お金は、そのバランスで成立する弾力的な存在なのだ。

この緩和と引き締めのせめぎあいは、毎年、毎月、1日の中ですら起こる。日々、さまざまな支払いや精算が信用の拡大として行われ、そしてそれが日締めで収縮する。お金とは何かという話は多くの場合、このてっぺんのところの価値を担保するものは何か、という議論だ。

でも実際のお金は、このピラミッド構造の呼吸だ。それを無視して「お金の本質」をいくら考えても、それは机上の空論の哲学談義でしかない。

お金のマーケットメイカーとしての金融機関

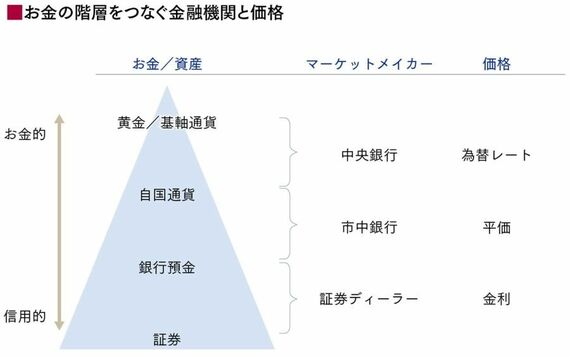

経済の中で日々使われる「お金」は、このようにさまざまなレベルがある。そして、下のほうにある、信用的な性格が強いものが「お金」として成立する条件は何か? それは、その上のレベルにいつでも移動できるという約束/信用だ。そして、それを担保しているのは金融機関だ。

お金の階層間の移動を保証するとはどういうことだろうか? そこに流動的な市場があるということだ。そして、それは漫然と「ある」のではない。「声をかけてくれたらそのときに考えなくもないよ」というのでは流動的な市場にはならない。積極的につねに市場を作る(マーケットメイクする)存在が必要だ。

具体的に「マーケットメイク」とは? それは、つねに価格を提示するということだ。いつでもこの値段なら売る/買うという存在がいて、はじめて市場があると言える。これは銀行の場合にはわかりにくい。でも銀行は、現金と預金口座の金額との価値が必ず同じ、という「平価」という価格を提示していることになる。

中央銀行、市中銀行、証券ディーラーといった機関は、為替レート、平価、金利といった形で価格を提示することで市場を生み出す─―それはつまり、このさまざまなレベルの「お金」の流動性を提供するということでもある。

無料会員登録はこちら

ログインはこちら