アメリカ長期金利の「次の節目」はどこになるか 「実質金利ゼロ」まで戻ればアフターコロナに

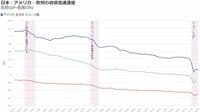

だが、3月のFOMC(連邦公開市場委員会)で示された最新のFRB(連邦準備制度理事会)スタッフ経済見通し(SEP、Summary of Economic. Projections)は、2022年中の完全雇用到達を予想しており、結果として2021~2023年のインフレ率も2%で安定するとの見通しが示されている。実質10年金利がコロナショック以前の水準(ゼロ%)に回帰するという条件の下、そうした実体経済の急回復が起きるのかという疑問は残る。

4~6月期のインフレ高進に連れて金利上昇か

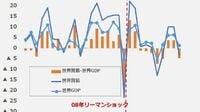

仮に名目金利が続伸し、「実質金利ゼロ」を目指す可能性があるとすれば、それはやはり今年4~6月期だろうか。コロナショックを受けて原油先物価格がマイナスに転じるという異例の事態に直面したのが昨年4月であり、昨年4月をボトムとして原油価格は足元まで騰勢を強めている。おのずと今年4~6月期以降はヘッドライン上のインフレ率が跳ねやすい時期に入る。昨年来のBEIの騰勢はそれを織り込んでいる部分もあろう。

もちろん、それはテクニカルな上昇にすぎないわけだが、FRBは2021年中にインフレ率(個人消費支出デフレーター)が2%に到達し、そのまま2023年末まで安定推移すると予想している。それでも政策金利は「2023年末までゼロ」というのがメンバーの中心的な見通しになっているのが現状だ。

4~6月期および7~9月期は2%を超えるインフレ率が常態化する中、昨年9月にスタートしたばかりの新たな金融政策戦略「アベレージターゲット」を根拠に、FRBはゼロ金利政策を続けるだろう。「FRBは意図的にアメリカ経済を過熱方向に誘導している」と、市場の言論のほうも過熱する可能性がある。そうした状況下、名目金利も連れて上昇するという展開はいかにもありそうである。加えて、温暖な気候が続く間は感染者数が増えにくく、また増えても重症化しにくいという感染症に対する一般的な理解が成立するならば、なおのこと、そのような展開になる可能性は高い。

無料会員登録はこちら

ログインはこちら