日銀短観から読み取れるのは「景気は良くない」 非製造業は「駆け込み」が持ち上げただけ

大阪G20や米中首脳会談を経て市場心理は大きく改善しているが、ドル円相場は1円ほど水準を切り上げ、そこから先は攻めあぐねている。こうした動きからもはっきり分かるように、今やドル円相場を駆動するのは株価ではなく金利なのである。ドル円相場とNYダウ平均株価もしくは米10年金利の相関係数を計算するとよく分かるが、5月中旬以降、ドル円相場とNYダウ平均株価の相関係数は低下する一方、米10年金利との相関係数は上昇している。

それだけFRB(米国連邦準備制度理事会)の政策姿勢の転換が重視されるようになってきているのである。「米金利が下がる」という大前提が生まれた今、いくら緩和期待や市場心理の改善と共に株価が押し上げられても、積極的に円売り・ドル買いをする向きは限られる。この傾向は当面続くだろう。

なお、5月から6月にかけては海外関連の大きな材料が目白押しだったが、日本国内における大きな材料として7月1日に「全国企業短期経済観測調査(日銀短観)」が発表されている。今回の短観は一時期、増税判断の重要材料になるとも言われていただけに平時よりも注目度が高かったように思われる。

景気の「底入れ」は確認できず

まず、ヘッドラインとなる大企業・製造業の景況感はプラス7(「良い」と「悪い」のパーセンテージの差、以下同じ)と前回3月調査から5ポイント悪化し、2016年9月調査以来の低水準を記録している(悪化は2期連続)。製造業の景況感は輸出の好不調で振れやすいだけに、米中貿易摩擦の影響が色濃く出たということだろう。

【2019年7月4日8時30分追記】初出時、大企業・製造業の景況感に誤りがありましたので、上記のように修正しました。

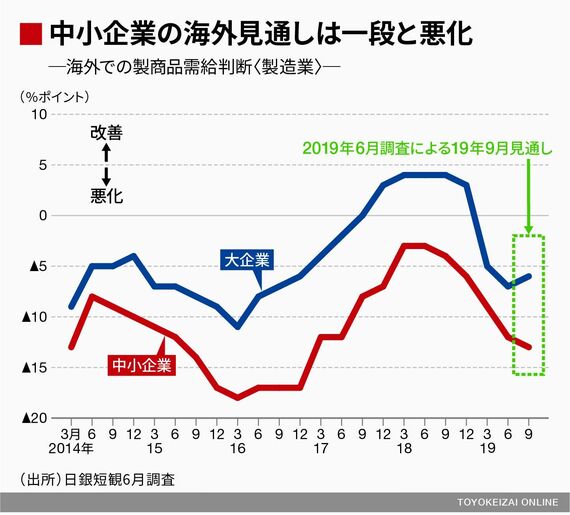

なお、日本の製造業はIT関連や半導体といった業種の影響を受けやすいため、中国の通信機器最大手企業の問題が景況感を下押しした面もあろう。業種別に見ると、加工業種、とりわけ生産用機械が前期比マイナス14ポイントと大幅に悪化したことが響いている。後述するように海外需要の減退を捉えた動きと見受けられる。

片や、大企業・非製造業がプラス23と悪化予想を覆す改善を示している。人手不足を背景とする雇用・賃金のひっ迫が内需動向をけん引したことなどが考えられるが、10月の消費増税がおおむね既定路線となる中で駆け込み需要に引きずられたと考えるのが自然だろう。

3カ月後に関する先行きの景況感を見れば、製造業がプラス7で横ばいであるのに対し非製造業が前期比マイナス6ポイントのプラス17と比較的幅を持って悪化が見越されていることも、そのような見立てに説得力を与える。

無料会員登録はこちら

ログインはこちら