2018年は1ドル=100~105円まで警戒 高すぎるドルの調整役がユーロから円へ

もちろん、円安を主張する向きはあるが、筆者の知る限り、円安予想のほとんどは「FRBが利上げを続けるから日米金利差が拡大し、円売りドル買いが加速する」というロジックの一点張りだ。だが、今年の相場が証明したように、「FRBの利上げ回数」は「ドル相場の動き」とほとんど関係ない。むしろ、利上げにもかかわらず長期金利とドル相場は軟調な動きが続いたのが現実である。FRBが正常化プロセスを進めることは、円安見通しの「気休め」にはなっても「決定打」にはまったくならないのではないか。

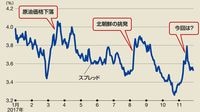

過去を振り返っても、FRBの利上げは短期金利上昇にはつながるものの、長期(10年)金利上昇にはつながってこなかった。要するに利上げに着手した段階でイールドカーブ(長短金利差)のフラット化が始まり、将来的な米国経済の減速や株に代表されるリスク資産価格の調整が予想される結果、正常化プロセスの中断・停止が示唆されることが多かった。

中立金利が上方修正される可能性はあるか

政策金利であるFF金利誘導目標、米国10年金利そしてFOMC(米国連邦公開市場委員会)が示す利上げの終点である中立金利見通し(2012年以降)をプロットしてみると、米10年金利は利上げの終点を天井に推移してきたことがわかる。現在、FRBが予想する中立金利は2.75%、10年金利は2.40%程度なので、このまま利上げを進めていったとしても残り0.3%ポイント程度(2.75%と2.40%の差)しか上昇余地はないということになる。近年、ドル円相場との相関が強まっている日米長期金利差の拡大があまり見込めないのであれば、円安シナリオを描くのは難しい。

もちろん、2018年を通じて中立金利の想定自体が目立って引き上げられるようなことがあれば、このシナリオは危うい。FRBが何をもって「正常化プロセスの完了」と定義しているのかは定かではないが、現時点では「FF金利誘導目標が中立金利である2.75%に到達し、PCEデフレーター(FRBが重視する個人消費に係るインフレ率)がプラス2%前後で安定している状態」が理想に近いかもしれない。だが、その場合、潜在成長率に近似する均衡実質金利(自然利子率)が0.75%(2.75%と2%の差)という話になり、米国の潜在成長率は2%前後という声が多いので、整合的でない。2.75%という想定が低すぎるという指摘はあり得る。

とはいえ、筆者はこのような考え方にはあまり賛同できない。そもそも「低すぎる中立金利」はPCEデフレーターがプラス2%前後で安定することを前提とした議論である。世界的にインフレ率をプラス2%でアンカーさせることが難しくなっており、いまや1%台前半での推移が目立つ。仮にPCEデフレーターがプラス1%で安定するとしたら、均衡実質金利は1.75%となり、2%前後と目される米国の潜在成長率と比較しても違和感は小さい。中立金利の上方修正が今後ないとはいわないが、それがドル円相場を加速させる展開までは想定しない。

無料会員登録はこちら

ログインはこちら