産業ガス大手2社、こんなに違うM&A戦略 大陽日酸とエア・ウォーター、それぞれの道

同社のもとには、銀行やファンド、後継者問題に頭を悩ませる企業の創業者などから、年間100件近い買収候補案件が持ち込まれるという。その1件1件について、「将来性の有無や当社のノウハウが活かせるかどうか。さらには、既存事業とのシナジーなどを分析して、(買うかどうかの)最終的な判断を下している」(白井専務)。

エア・ウォーターは、買収した企業についても従業員の首切りはしない。それでも適切な改善策によって、ほとんどの企業は買収後に収益性が向上しているという。

たとえば、2012年秋に買収した飲料メーカーのゴールドパック(東京都)。野菜・果汁飲料を得意とする同社は大手飲料メーカーからの受託生産が主力で、工場の操業度に波があった。そこで買収後は、自社ブランド品の強化で操業度を安定させ、収益性が2割~3割高まった。

まったく逆の戦略で、両社とも成長が続く

今後はこうしたM&A戦略をさらに加速する。今年度から始まった3カ年の新経営計画では3割近い増収目標を掲げ、600億円ものM&A予算枠を組んだ。「検討中のものだけでも20件ぐらいはある。食品と医療関連の柱ををさらに太くするだけでなく、それ以外の部門もM&Aで伸ばしたい。いい案件があれば予算を多少オーバーしても構わない」と白井専務は言い切る。

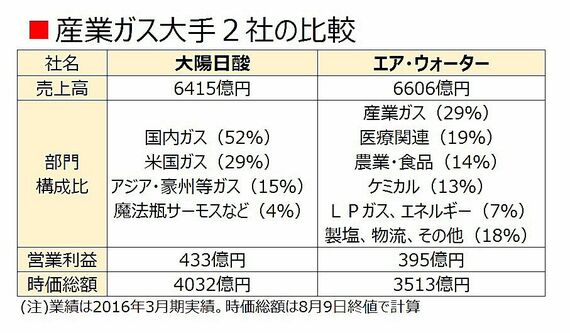

国内の産業ガス需要が頭打ちとなる中、かたや海外の産業ガス、かたや国内の食品、医療関連など、異なる領域でM&A戦略を推し進める2社。一連の企業買収によって、大陽日酸の売上高は過去10年間で1.6倍、エア・ウォーターも1.8倍へと拡大。2社とも国内産業ガス以外の利益構成比が3割にまで高まっている。ちなみに、両社の連結業績は売上高、営業利益ともほぼ互角だ。

この調子でM&Aをテコに業績を伸ばし続けるのか、それともどこかで明暗が分かれるのか。一般的な知名度が高いとは言い難い産業ガス業界だが、M&A戦略の視点から大手2社の経営を見ていくとがぜん、面白い。

日本酸素ホールディングスの株価・業績、エア・ウォーターの株価・業績 は「四季報オンライン」で

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら