苦境企業が積極的に活用、広がる動産担保融資とは

世界的な信用収縮により、企業の資金調達は加速度的に厳しくなっている。こうした中、商品や製品を担保にした資金調達が急速に広がりつつある。

パイオニアは2月、メインバンクである三菱東京UFJ銀行など5行とのシンジケート・ローン(約500億円見込み)で、カーナビゲーションや近く生産終了するプラズマテレビといった国内向け製品を担保にした。テレビ事業の低迷に自動車不況が重なって、2009年3月期は巨額の営業赤字を見込むパイオニア。昨年9~12月の3カ月間で手元現預金の4割が蒸発し、資金繰りが逼迫していた。「金融機関などとの財務面でのパートナーシップを喫緊で模索」(小谷進社長)する中、製品を担保にすることで足元をつないだ。

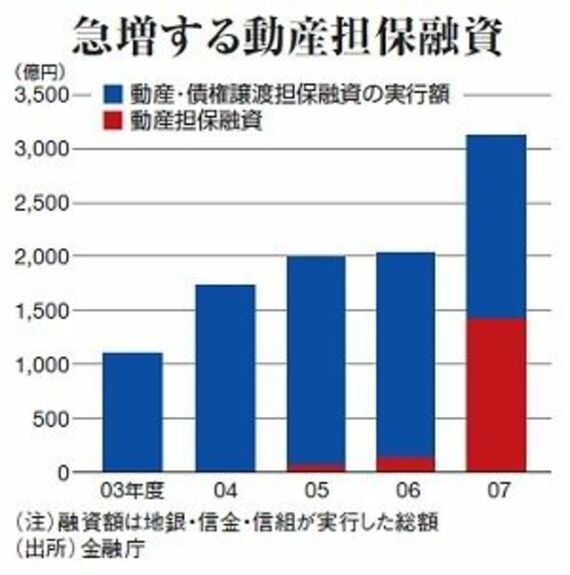

米国発のABL 05年以降に日本で急増

家電量販のラオックスも2月、物流倉庫や店頭にある家電等の商品を担保に約3億円を借り入れた。同業大手の安値攻勢と消費不況にあえぐラオックスは、店舗を集約して事業規模の縮小を進めている。しかし大量閉店の過程でキャッシュフローが急激に悪化したうえ、「仕入れ元の電機メーカーが業績悪化で、量販の延べ払いに難色を示すようになった」(ラオックス)。運転資金調達が焦眉の課題となる中、貸し手に現れたのが米ゴードン・ブラザーズの日本法人だった。欧米などで担保の評価や売却を主業とするゴードンは、自身でも動産担保融資(ABL)を手掛けている。

日本では聞き慣れないABLだが、米国では企業の運転資金の2割を担う。日本でも1980年代のバブル崩壊を教訓に、不動産に依存しない融資手法として景気拡大局面で着目された。05年には動産譲渡登記制度が始まり、二重担保の発生に対して予防手段が講じられたことで徐々に浸透。地酒メーカーなど、事業規模は小さいながら安定した商品力を持つ企業にとってはうってつけの調達手段とあって、主に地方銀行が地場企業に活用を勧める形で、融資額は急増した。

だが、金融危機が直撃した昨秋以降は、パイオニアやラオックスのような大企業でも活用が広がっている。ABLでは貸し手が担保物件の清算価値を基準に融資の可否を決めるため、深刻な経営不振で返済能力や信用度が低下した企業にも融資が可能だ。万が一、債務不履行になっても、担保の換価(売却による現金化)で融資を回収してリスクヘッジできる。