ツルハ株主総会でウエルシアとの統合議案がギリギリの可決、反対を主張してきた投資ファンド・オービスは買い取り請求も示唆

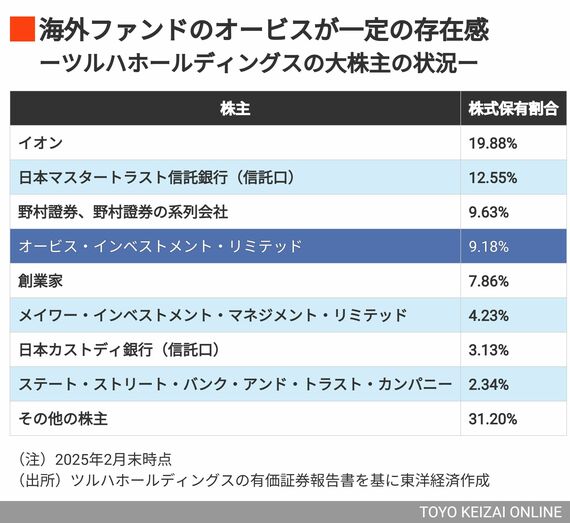

ここまで接戦になった背景にあったのが、海外の投資ファンド、オービス・インベストメンツ(以下、オービス)の存在だ。

オービスはツルハの大株主で、「業界再編については支持する」としながらも、今回の統合の枠組みに問題があると指摘。特に、統合比率やイオンによるTOB価格1万1400円がツルハの企業価値を過小評価していると主張した。

実際、イオンは24年に香港の投資ファンド、オアシス・マネジメントからツルハの株式を1株当たり1万5500円で取得したこともあり、こうした経緯がオービスの統合反対につながっているようだ。

買い取り請求を示唆

結果として総会では、ウエルシアとの株式交換による経営統合議案は72.29%の賛成で可決。3分の2以上の賛成が必要だったため、オービスの主張は一歩及ばなかった。

株主総会に出席したオービスの日本株チーム共同責任者、ブレット・モーシャル氏は終了後、ツルハに対して自社が保有する約10%分の株式の買い取り請求を行うことを明らかにした。

ツルハからすれば、ウエルシアとの経営統合に向けて大きな山場を乗り越えたのは間違いない。ただ、オービスの動向などを踏まえると、統合実現に向けては越えるべき壁はまだありそうだ。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら