マネーあれど中国不動産各社の資金調達困難増す 債務返済期限を延長による延命で苦境は続く

12兆4000億ドル(約1655兆円)規模に上る中国クレジット市場は安価なマネーであふれているものの、財務力が低下している借り手が増え、各社の資金調達は難しくなっている。

不動産債務危機と新型コロナウイルスの感染を抑えるロックダウン(都市封鎖)の影響を被っている国内経済を支えるため、中国当局は金融システムに潤沢な資金を供給。「トリプルA」格付けの人民元建て3年物社債の指標利回りは国債との比較で、2006年以降のデータで最も低い水準となっている。

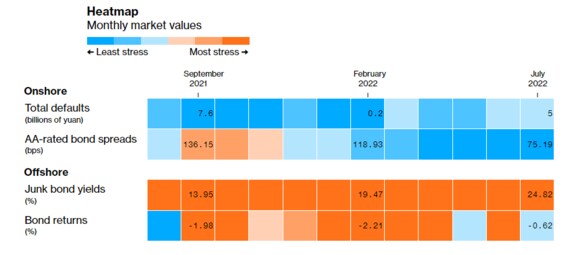

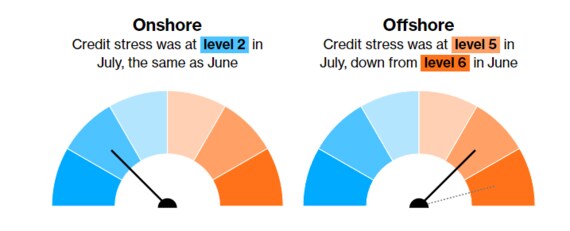

ブルームバーグの中国クレジットトラッカーによれば、こうした流動性が7月の本土社債市場でストレス抑制に寄与した。中国人民銀行(中央銀行)は15日、減速する景気の浮揚を狙い予想外の利下げに踏み切り、中期貸出制度(MLF)の1年物金利を2.75%に引き下げた。同市場のデフォルト(債務不履行)額は今年75%減っている。債務返済期限を延長し正式な不履行を回避する建設会社が増えているためだ。

ただ、抱えているリスクが大き過ぎると投資家が見なす民間不動産会社の試練は増している。住宅の成約販売で中国上位50社の不動産開発会社が保有する傘下企業で、今年に入り元建て債発行にこぎ着けたのは28社だけだ。昨年の同じ時期と比べ38%少ないことをブルームバーグの集計データが示している。