欧州復興債は「新たな安全資産」として歓迎される 「欧州合衆国」へ向けた大きな第一歩となるのか

また、信用格付けで言えば、ドイツ国債は最高格付けだが、イタリア国債はもちろん、フランス国債も最高ではなく、「ユーロ建ての安全資産」と言った場合、ドイツ国債くらいしか存在しないという現状もある。そうした「信用力の分断」が、投資家にとってユーロ建て資産の運用を難しくしているのが現状である。

「第二の基軸通貨」という大仰な言い方をするかどうかはさておき、欧州委員会がユーロの利用を一段と促し、外貨準備などにおける保有・運用も期待するのであれば、NGEU債の継続的な発行と保有主体の多様化は追求すべき1つの道である。実際のところ、今後、アメリカ国債に次ぐ安全資産が登場するとすれば、それはNGEU債以外に考えられない。

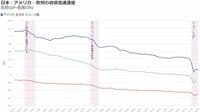

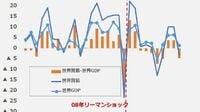

4月16日のコラム『世界の外貨準備運用でドル離れが進んでいる』で詳しく議論したように、外貨準備のドル離れ並びに運用多様化は四半世紀の潮流であり、NGEU債の安定した発行が軌道に乗ってくれば関心を持つ海外金融当局は少なくないだろう。何かにつけて「買うものがない」という窮屈な状況に直面しやすいECB(欧州中央銀行)の金融緩和においてもNGEU債の存在は重宝されそうだ(欧州委員会発行の債券をECBが購入するという構図が健全かどうかはさておき)。

財政統合、「欧州合衆国」への大きな第一歩

もちろん、NGEUという名称は現行の多年度予算における用語であって、あくまで時限的な枠組みである。当然、NGEU債も時限的な資金調達手段にとどまるので、それゆえに「復興基金合意はハミルトン・モーメントではない」という主張もある。

しかし、既存の危機対応基金である欧州安定メカニズム(ESM)も欧州金融安定ファシリティ(EFSF)という時限的な存在から発展したものであり、これが債務危機の最中に恒久化されたという経緯がある。危機が仕組みを変えたのであり、今回もパンデミックなかりせばNGEU債など到底実現していないだろう。結局、ハミルトン・モーメントかどうかは事後的にしか分からないものであり、今決断を下すことはできない。

次の多年度予算(2028~34年)を検討する際に、債務共有化は正式に議論されることになるだろう。筆者は共同債券市場の広がりは結果的に域内資本市場に厚みをもたらし、通貨ユーロの価値安定にもつながる有用な動きだと考える。その過程ではいつもどおり、非常に多くの内輪揉めを乗り越え、折衷案に折衷案を重ねる必要があるのだろう。それでも完成形に至るかどうかは確証が持てない。

域内共通の財務省を作り、共通予算の下で共通債券を発行して共通の財政政策を運用するという欧州合衆国への大きな一歩は「今世紀中に可能かどうか」というくらいの超長期的目線で進展を見守る必要がある。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら