ソフトバンクG、格下げの8分後にとった行動 資産売却による負債圧縮方針が評価されず

ムーディーズはこれまでソフトバンクグループの特殊事情を勘案し、一定の譲歩をしてきた。有利子負債は総額で見るのが基本だが、ソフトバンクグループは現預金等を除いた純有利子負債で見ていた。また、中国のアリババ株など巨額の保有株の価値を格付に加味していた。

今回、ソフトバンクグループはリリースで「当社の考え方を否定するだけの合理的な説明を求めておりましたが、ムーディーズから当社に対して現在に至るまで説明はなされておりません」と記している。ソフトバンクグループは、「そもそも格下げを行う理由は存在しない」としており、資産売却に伴う信用力の評価で、両社間でまったく折り合いがつかなかったわけだ。

ただ、3月30日時点でムーディーズはソフトバンクグループの格付を取り下げていない。非依頼格付、いわゆる勝手格付としてBa3が公表されたままになっている。

格下げの一方でS&Pは格付を維持

ソフトバンクグループの資産売却プログラムは、最大で2兆円の自己株を取得する一方、残額の2・5兆円を負債の返済などに充当する。「この市場環境下のため、(売却で得た資金を)投資には充当しない」(ソフトバンクグループ広報)という方針は明確にしている。

2019年末時点でソフトバンクグループの有利子負債は単体で7・9兆円、連結で19・2兆円。その大きさが経営上のリスク要因だとみられてきたが、ソフトバンクグループは保有資産の大きさをかねて強調してきた。

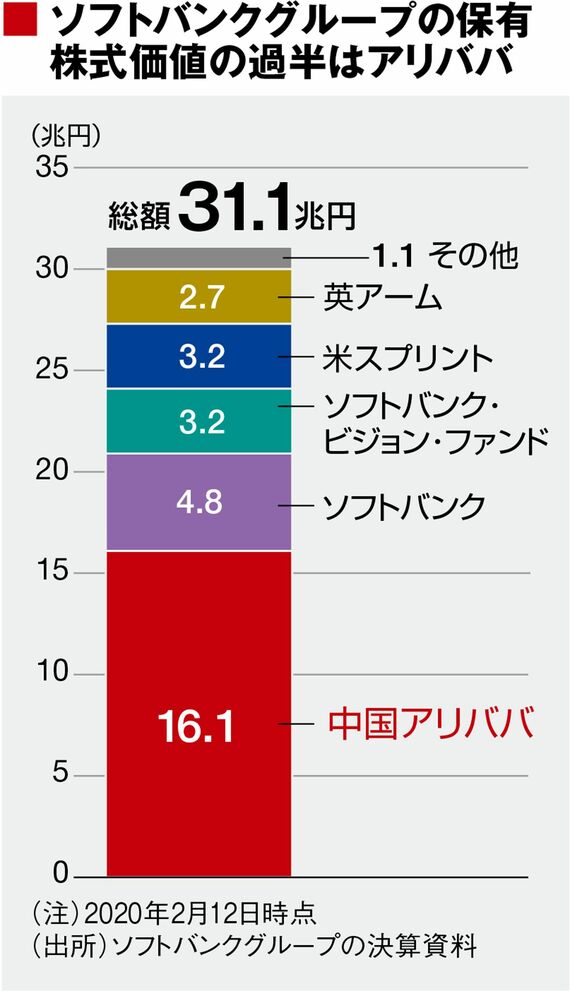

今回の資産売却プログラムについて、ソフトバンクグループは「豊富な保有株式があるので、タイミングに応じて、最善の方法・選択を取っていく」としている。換金のしやすさという点では上場株だろう。最大はアリババ株(昨年末時点で時価16兆円強)、次いで通信子会社・ソフトバンク株(同4・8兆円)、アメリカのスプリント株(同3・2兆円)などだ。これらが有力な売却対象だとみられている。

ムーディーズは資産売却を格下げ要因と判断したものの、同じく大手格付け会社のS&Pグローバル・レーティング・ジャパンは格付を据え置いた。「負債圧縮を実行する意思のあることがわかった」(S&Pの吉村真木子・主席アナリスト)からだという。

格付け会社出身でマネックス証券チーフアナリストの大槻奈那氏によれば、「格付会社は、理屈がつくならできるだけ格付を維持したい心理が働きがち」と解説する。そして、「複雑なスキームになるほど会社側の説明にひきずられやすく、財務にマイナスなことでも『影響なし』と判断しがちだ」(大槻氏)という。

今回の資産売却プログラムは“複雑なスキーム”ではない。現時点で資産売却の内容や財務の改善度合いがはっきりしていないため、格付け会社の評価が分かれたといえる。2段階の格下げと格付維持、どちらが適切な判断だったのか。いずれにしても、ソフトバンクグループは債権者などステークホルダーが納得する結果を示す必要がある。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら