ドイツの「バブルの芽」はどうして問題なのか ECBが適切に対処することは難しい

また、通貨高が起こらない場合は、危機感を覚えた当局が金融政策を引き締めに転ずれば資産価格を抑制することはできる。だが、ユーロ圏主要国で住宅市場に過熱感が見られるのはどうやらドイツだけであり、ドイツの体温に合わせてECBが域内全体に冷水を浴びせるわけにはいかない。

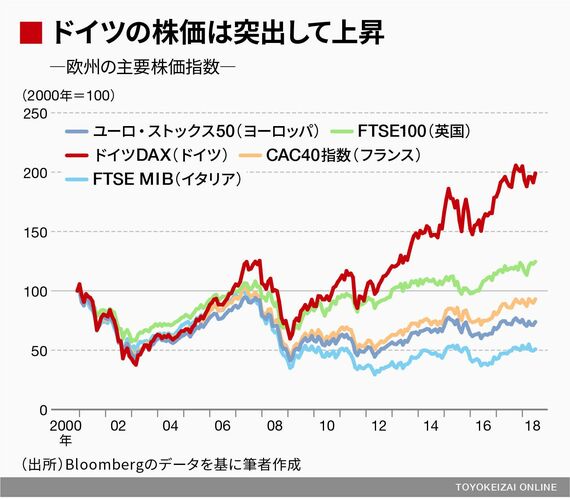

ちなみに、こうした状況は株価指数の比較からも透けて見える。ドイツのパフォーマンスは域内でも突出している。2番手のフランスと比較しても彼我の差は極めて大きく、やはり現行の金融政策はドイツの地力に比べて緩すぎるという懸念は拭えない。

わかっていても摘むことができない「バブルの芽」

こうして「バブルの芽」が認識されつつも、放置される状態が続くことになる。過去にIMF(国際通貨基金)は「住宅価格の過熱とその後の急後退のパターンは、近年における50のシステミックな銀行危機のうち、3分の2以上で先行して起きた」との研究を発表したことがある。要するに過熱した住宅市場が金融システム不安の芽となることが歴史的にも多いのである。

もちろん、冒頭言及したように現時点ではドイツの国内経済部門に過剰な債務が積み上がっているわけではないので、住宅価格の調整がかつての日本、そして米国のバブル崩壊と同程度のショックをもたらすとまでは予想できない。しかし、「永遠の割安通貨」を通じた金融不均衡は徐々にではあるが確実に住宅市場に「混乱の種」を植え付け始めているように見える。

ECBがこうした課題についてどのような問題意識を持ち、政策運営を切り盛りしていくのか。2019年11月以降、市場の予想どおりにドイツ連邦銀行のバイトマン総裁が次期ECB総裁に就くのだとすれば、なおの事、興味深い論点となりそうである。

※本記事は個人的見解であり、所属組織とは無関係です

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら