世界の金融市場に波乱起こさず政策転換できるか 新総裁待ち受ける巨大な輪転機・日銀からの脱却

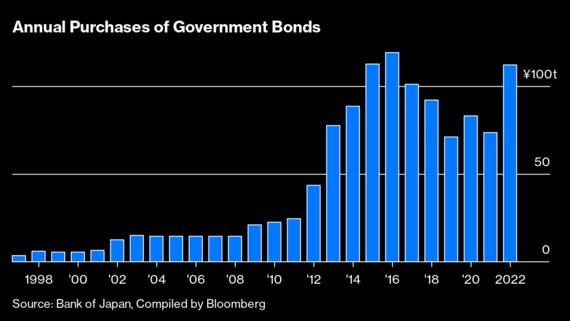

10年前、日本銀行は前例のない金融政策の実験の扉を開けた。日本経済再生を目指した安倍晋三首相(当時)の経済政策「アベノミクス」を支えるため、日銀は国債購入を大幅に増やし、最終的にはイールドカーブコントロール(長短金利操作、YCC)に至った。既にマイナス圏にある政策金利と合わせ、これは巨大な造幣マシンが常時、フル稼働しているようなものだ。

インフレ率が日銀の目標水準を十分に上回っている今、当局は市場をおじけづかせることなく金融政策を転換する方法について考えを巡らさざるを得ない状況にある。

植田和男氏(71)を待ち受けているのはこの難題だ。政府は14日、次期日銀総裁として経済学者で元日銀審議委員の植田氏を起用する国会同意人事案を提出。同氏は、黒田東彦現総裁の路線を踏襲すると公に発言しているが、4月の就任後に同氏がYCCを終了させると予想する声は多い。

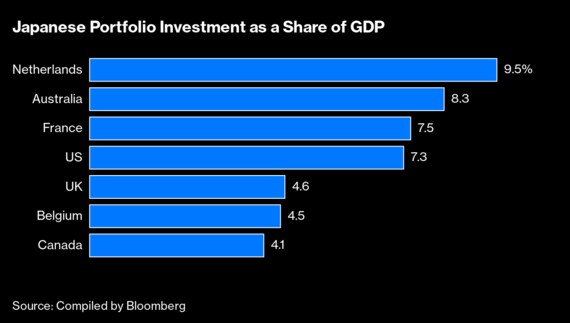

YCCと量的緩和(QE)の組み合わせで日銀は日本の株式および国債の最大保有者となった。735兆円のバランスシートは国内総生産(GDP)の1.3倍だ。しかし、この政策が経済のアニマルスピリットを回復させるのではなく、日本の投資家を何らかのリターンが得られる海外へと追いやる結果になったとの批判がある。

日本の資産運用会社だけでも米国を中心とした海外の株式・債券3兆ドル(約400兆円)余りを保有している。保険会社、年金基金と合わせると米国債の保有は1兆ドル超に上り、オランダとフランス、オーストラリア、英国の国債にも投資している。

日銀があまりにも急速に金利を引き上げれば、こうした資金の多くが急激に日本へ回帰するだろう。

野村ホールディングスのグローバル市場調査責任者、ロブ・スバラマン氏は「日本は超緩和的な金融政策をどの国・地域よりも長く採用してきた。このためそうした政策の解除は、日本の投資家による巨額外債投資の大きな部分のレパトリ(資本の本国回帰)など、経済の大きな構造的変化につながり得る」と分析した。

植田氏が予想に反して金融緩和に固執した場合も、投資家が日本資産を売るという逆の展開をもたらしかねない。そうなれば円はドルやその他の通貨に対して下落し、安全資産としての長期的な評価が脅かされることになる。

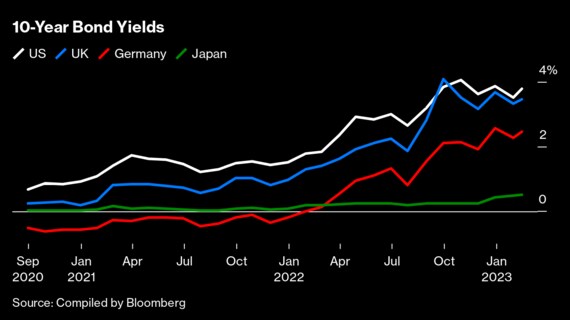

黒田総裁の下で日銀は、インフレ率が上昇し世界の中銀が利上げする中でも緩和的政策を続けてきた。日銀当局者らは物価上昇について、食料品や原油などの輸入価格上昇の副産物であり一過性のもので、最終的には和らぐと考えた。

しかしインフレは予想以上の持続性を見せ、消費者物価は昨年12月に前年同月比4%上昇した。日銀の目標である2%の倍だ。同月の名目賃金の伸びは1997年以来のペースだった。現在行われている2023年春季労使交渉は、通常以上の賃上げが実現するかどうかを見極めるため注視されている。

ナティクシスのアジア太平洋地域チーフエコノミスト、アリシア・ガルシアエレロ氏は「日本はマイナス金利とYCCを脱却する準備ができていると思う。理由は単純だ。コアインフレ率は日銀の目標を上回っているし、賃金は速いペースで上昇している」と述べた。

日銀の政策転換が引き起こし得る市場の波乱は、昨年12月の10年国債利回りの許容変動幅拡大への反応を考えれば想像がつく。

黒田総裁はこの決定について、市場の機能を改善させるためだと説明したが、最終的なYCC解除に向けた土台作りだと広く見なされた。そうした見方から10年債利回りが上限を突破するのを阻止するため、日銀はさらに大量の国債を購入せざるを得なかった。1月だけでも23兆円相当を購入した。

こうした状況の中で、植田氏は就任から時を置かず、この巨大な造幣マシンを減速させる以外の選択肢がほとんどないかもしれない。

原題:BOJ’s Governor Faces Policy Choices That Risk Safe Haven Status(抜粋)

(原文は「ブルームバーグ・ビジネスウィーク」誌に掲載)

More stories like this are available on bloomberg.com

著者:Enda Curran

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら