日銀、ETF買い入れの「副作用」という大問題 岡三証券・高田創氏に聞く「金融緩和の点検」

マイナス金利が金融機関の打撃に

――日銀が今やろうとしている「金融緩和の点検」について、どのように見ていますか。

アベノミクスと黒田日銀の異次元緩和は、資産デフレと超円高による「雪」を融かし、円安・株高の流れをつくることに狙いがあった。紆余曲折はあったが、日経平均株価は3万円台を回復し、為替も1ドル105円前後で安定している。これらは雪を融かしたということであり、成果はあったといえる。

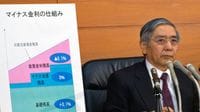

しかし、副作用が出ているのも実情だ。マイナス金利によって金融機関、特に地域金融機関の収支に影響が如実に出ている。(2016年9月に導入した)イールドカーブ・コントロール(YCC)によって超長期の金利がプラスとなって保険や年金基金への影響は和らいだが、依然として期間が10年以下の国債金利は(0%以下に)「水没」している。

日銀のETF買いによって、日銀の株式保有は国内投資家の中ではGPIF(年金積立金管理運用独立行政法人)を抜いて最大となった。一部の銘柄の価格形成がいびつになっているとの議論も出ている。原則6兆円、上限12兆円の買い入れをこのまま続けることは難しい。つまり、副作用をどうするかという問題意識が高まっている。

今回の点検を通じ、日銀としてはETF買い入れの柔軟化を進めようというのが本音だろう。ただ、外国人投資家に代わる強力な(株式の)買い手が国内に存在するわけではなく、(ETF買いという)ハシゴをすぐには外せない。

点検では、上限12兆円を「見せ金」として残し、原則6兆円をなくして状況に応じて対応していく形にするのではないか。買うべきときは買うという姿勢を示しつつ、柔軟化するという形だ。

長期金利についても、変動幅を柔軟化する可能性がある。今はアメリカの金利が上昇しているので、多少柔軟化しても円高になりにくいという安心感がある。

ただし、(飲食や宿泊、小売りなど)「コロナ7業種」の苦境が続く日本経済はまだ厳しい。(日銀は)金融緩和の長期化という基本スタンスは変えられない。金融政策の余地を示すため、実際にはやらないとしてもマイナス金利の深掘りの可能性を示唆することも考えられる。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら