インフレ期待2%到達でアメリカFRBはどう動く 金利とドルの相互連関的な下落はいったん収束

1月4日の金融市場ではアメリカの期待インフレ率を示す10年物ブレークイーブンインフレ率(以下10年BEI)がついに2%を突破するという動きが見られた。その傍らで10年債利回りは0.90%付近、ドルインデックスもおおむね90付近で横ばいとなっていたので、期待が先行して高進している構図が鮮明である。

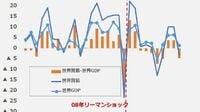

10年BEIの2%突破は2018年11月16日以来、約2年2カ月ぶりであり、FRB(連邦準備制度理事会)が2019年に利下げ路線に転換する以前の水準に回帰したことになる。2018年11月といえば、すでにFRBが年3回の利上げを済ませ、翌月には4回目の利上げを敢行するタイミングである。今とは対照的だ。感染拡大が深刻度を増すたびに裁量的なマクロ経済政策の発動が期待され、10年BEIが上がるが、実体経済はついてこない、という構図が続いて、そろそろ1年になる。

FRBが抑制するフィッシャー効果

こうしたインフレ期待の高まりと、インフレ耐性に優れるとされる株価の上昇は一応の整合性が取れる。だが、理論的には人々の期待するインフレ率が上昇すると、名目金利も相応に上昇すると考えられる。いわゆる「名目金利=実質金利+インフレ期待」で定義されるフィッシャー効果の議論だ。

昨年来の株価上昇は、インフレ期待上昇に伴う実質金利の低下によるもの、という解説が目立つ。その説が正しいとすれば、名目金利上昇に伴う実質金利上昇は株価下落を招く可能性が高い。利上げや量的緩和の縮小といった具体的な正常化プロセスが始まらなくても、経済・金融情勢が正常化に向かう過程で名目金利が上昇するというのは「普通のこと」だ。その「普通のこと」、すなわちフィッシャー効果の発現を、FRBがどれくらい抑制しようとするかが2021年には問われるだろう。

無料会員登録はこちら

ログインはこちら