武富士を襲う「仕組み金融取引」の衝撃

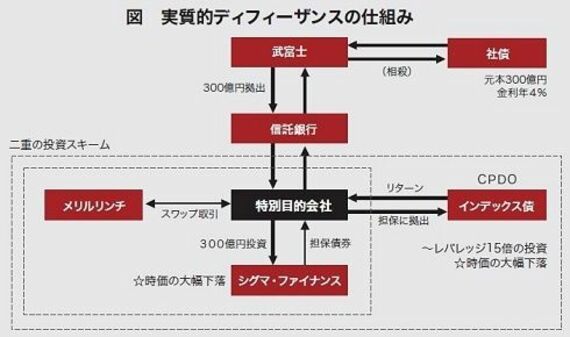

まず、悲劇はCPDOから始まった。サブプライム禍による市場混乱で、CPDOの価値がレバレッジ15倍という価格変動を伴って下落。続いて、SIVの流動性喪失によって、SIV発行の担保債券の価値も下がってしまった。

昨年末までは落ち着いていた時価は2月に元本100に対して60まで低下し、そこから、あれよあれよという間に急降下した。その背景にあったのはシグマファイナンスによる担保債券の買い戻しだったようだ。元本価値を大幅に下回る買い戻し価格の提示を受けて、同債券の時価評価も大幅に下げざるをえなくなってしまった。その果てには「元本の10%以下まで時価が低下した場合、取引は解消」というディフィーザンス取引の財務制限条項に抵触した。万事休す、だった。

おそらく、取引解消せずにいると、時価の続落によって元本を超える損失拡大となったはずだ。元本を超える損失はメリルが負わざるをえなかった可能性がある。メリルにとって、取引解消は自己防衛策でもあったに違いない。

先端的信託の中身、内実はどうなのか

ディフィーザンスという債務のオフバランス化では、債務相殺の対象となる資産の安全性が条件である。今回投資した仕組み商品ははたしてその要請に堪えうる性質のものだったのか。投資した際には高格付けを得ていたようだが、サブプライム禍が激しくなる中で、今は格付け会社による格付けの精度が問題視されている。

わが国の金融危機の際も、巨額の不良債権が噴出する過程で、個々の責任問題に発展する以前には、あたかも自然災害に出くわしたのであって、人為的なミスではないという論調が出た。しかし、最終的に経営責任が問われたことは記憶に新しい。

サブプライム問題に端を発する今回の金融混乱も、今のところ、個々の責任が問われるような段階ではない。しかし、いずれ公的資金の投入を主軸にした問題の抜本的な解決が近づき、法的責任などの問題が浮上することは間違いない。

一方、証券化資産の暴落問題について「わが国は傷が浅い」という見方は多分に銀行だけを対象にしている。たとえば、信託勘定は対象とはなっていない。しかし、今回の武富士の厄災は証券化資産問題が銀行限定版ではないことを再確認させた。同時に、先端的な金融手法の一環として活用されている信託の中身にも疑いの目が向けられ始めている。

(浪川 攻=金融ビジネス)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら