にわかに脚光、国民民主「103万円の壁」の核心は? 「178万円で働き控え解消」という罪作りなアピール

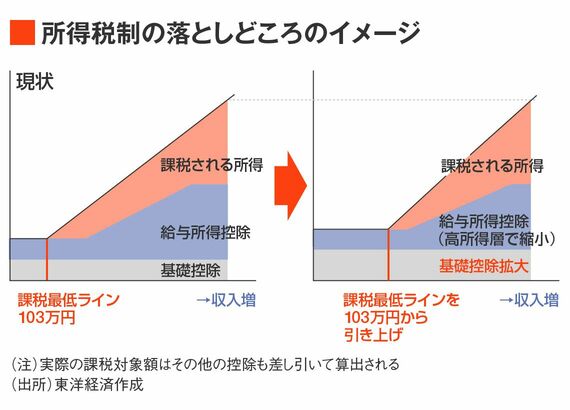

基礎控除・給与所得控除のあり方についてはこれまでも見直しが進められてきた。見直しの大きな方向性は、働き方に対し中立な税制を組み立てることとしつつ、所得税の累進構造を回復させ、所得再分配効果を高めることだ。

具体的には、基礎控除については38万円から48万円に引き上げると同時に超高所得層では不要とした。

代わりに給与所得控除を引き下げた。給与所得控除は、かつては源泉徴収の給与所得者に比べて、必要経費を水増しできる自営業者は税負担率が低いとして不公平感が強いことに対応する面もあったが、大きすぎるとみなされてきた。

課税最低ライン「103万円」は1995年から一定だが、控除の内訳は基礎控除にシフトしている。

基礎控除を引き上げ、高所得層では調整

国民民主党の玉木代表は、課税最低ライン103万円の引き上げを恒久的な措置として年末の税制改正に反映させることを求めている。

主張の軸であり、実際に足元の課題である「所得税のインフレ調整」を、大きな流れである「働き方に中立な税制」「累進課税の回復」に沿って実現できるような落としどころはあるのか。

103万円のうち、48万円の基礎控除は月額にすれば4万円で、生活保障という意味合いからすれば十分とはいえないだろう。

そこで、基礎控除を拡大しつつ、給与所得控除を高所得層では縮小することが考えられる。たとえば課税最低ラインを1995年からの物価上昇10%分引き上げ113万円とするには、基礎控除は58万円となる。

政局がもたらした課税最低ラインへの注目は、所得税のあり方が俎上に載る機会でもある。

所得税の控除では、扶養控除や配偶者控除、公的年金等控除などとの兼ね合いもある。そもそも収入から控除して課税するという仕組み自体が、同じ控除額でも税率の高い高所得層の税負担を抑えるよう働く。課税額から差し引く税額控除に移行することが望ましいとも指摘される。

時間的猶予のない政策協議で、恒久的な措置として大幅な減税を行えば、あとから修正しようにも今度は「大幅増税」となりハードルが高くなる。目先の政権安定を優先して制度の根幹を揺るがすような税制改正を行うことは避けたほうがいい。

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら