普通の会社員が「セミリタイア」する現実的な方法 人よりちょっと努力すれば資産はつくれる

ゆるFIRE では貯蓄率50%を目指しますが、平均値よりちょっと頑張って手取り360万円を稼ぎ、平均値よりちょっと節約して年間生活費を180万円にすれば、貯蓄率50%は確保できるわけです。

つまり、人よりちょっと多く努力するだけで資産は十分つくれます。

投資原本の何パーセントを生活費に充てるか?

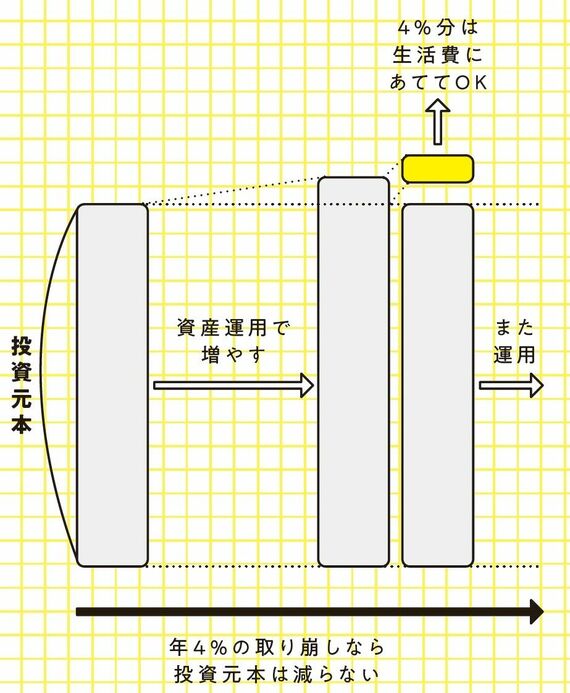

FIREには「4%ルール」という考え方があります。「年間の生活費を投資元本の4%以内におさえられれば、資産を減らさずに暮らしていける」というものです。

ただこの4%は、米国の株式市場をもとにした研究結果であり、日本で暮らすうえでもこれが有効なのかは、一度立ち止まって考えなければなりません。

個人的には、日本のほうがデフレにより物価が安く、社会保障も充実しているので、基本的には問題ないと思っています。むしろ、資産の大部分を米国株で保有し、そのうえで日本で暮らす場合は、米国で暮らすよりも低リスクなのではと思っているくらいです。

しかし、日本の場合、社会保障が充実しているがゆえの「長生きリスク」(長生きするだけ、生活費が必要になる)もあります。

また、理論上は可能であっても、実際に4%も毎年取り崩せるのか……?という精神的な負担も考慮しなくてはいけません。そういったことを総合的に考えて、わたし自身が実際にやってみて可能だと思ったラインが、「年に税引後で2.5%の取り崩し」、つまり「2.5%ルール」です。

たとえばゆるFIRE するとして、「生活費の半分を資産収入、半分を労働収入でまかなう」とすると、わたしの場合は生活費が年間150万円ほどなので、税引後で75万円以上を資産収入から、75万円以上を労働収入でまかなえればクリアです。

ということは、4%ルールだと資産は1875万円(75万円÷4%=1875万円)あれば可能ということになりますが、これは実際にはかなりリスクを感じる数字です。

もしリーマンショック級の暴落が起こって資産価値が半分まで目減りすると、資産は938万円となってしまいます。この938万円から生活に必要な75万円を取り崩そうと思うと、実に資産の8%も取り崩すことになってしまいます。

こうなってしまうと、ほとんどの方がFIRE生活は諦めて、再び働き始める方向にシフトするのではないでしょうか。

無料会員登録はこちら

ログインはこちら