景気循環局面から株価上昇は続かないとわかる IMF「国際金融安定報告書」が警鐘を鳴らす

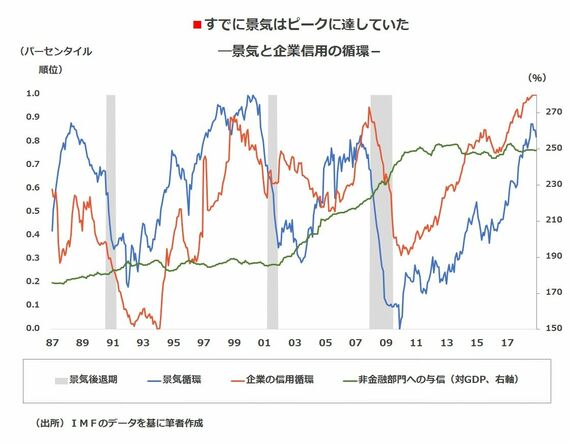

もちろん、FRBが正常化路線を修正したことで、実体経済が反転し企業収益も再び加速していくのだとすれば、現在の株価上昇はそれを先取りしているだけという整理も可能になる。だが、GFSRで分析されるように、景気循環で見ても、企業の信用循環で見ても、すでに昨年末までに「改善の極み」に達している。

具体的には「リスクオンセンチメントにもかかわらず、米国やその他先進国において長らく続いている企業の信用循環が最終局面に近づいていることを心配する投資家もいる」との指摘がなされている。IMFが各種係数から算出する実体経済および企業信用に関する循環は共にはっきりと局面変化を示唆している。

「景気停滞や金融危機の前兆」の存在を指摘

こうした循環を判断する上での構成項目と各々の状況については実際の報告書を参照いただきたいが、例えば実体経済の循環(いわゆる景気循環、Business Cycle)については、失業率や消費者心理が「改善の極み」に達しており、鉱工業生産などもそれほど伸びる余地がないことが示されている。米国の失業率が4%を割り込むという状況は歴史的にも稀であり、景気回復は十二分に成熟化したと考えられるだろう 。

また、企業信用の循環(Corporate Credit Cycle)については高格付け企業に限らず、低格付け企業でもレバレッジの高まりが見られていることが注視されている。この点、GFSRでは「企業債務は低格付け発行体に傾斜している。景気停滞や金融危機の前兆(precursor)となることが多いレバレッジはほとんどの格付けにおいて循環的なピークに近い」といった旨の指摘がされている。

こうした実体経済や企業金融の現状そして展望を踏まえれば、ここからアメリカの景気がさらなる改善を果たし、これに呼応して株価や金利が上がっていくという展開はやはり難しいと言わざるをえない。

以上で紹介した論点は計100ページ以上におよぶ報告書のごく一部でしかない。だが、こうした議論を見るだけでも、すでに景気はピークアウトの局面に来ているという事実は伝わるのではないか。企業や消費者の心理は金融市場(とりわけ株価)の雰囲気に左右されやすいが、客観的な分析に努めるほど、今後のシナリオを考察する際はアップサイドよりもダウンサイドに賭けるほうがよいという判断になる。このような認識は株価・金利・為替、いずれの分野に関しても、シナリオを策定するには重要な情報と考えられる。

なお、今回ご紹介したIMFのGFSRや、これとほぼ時期を同じくして公表される「世界経済見通し(WEO:World Economic Outlook)」は無料で読める経済・金融分析としては最高峰の量と質と言えるものなので、ご興味のある読者には是非一度ご覧いただきたい。

※本記事は個人的見解であり、筆者の所属組織とは無関係です

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら