日本企業はもっと「円安」を心配したほうがいい 日米金利差が理由だと思っていると見誤る

1ドル=145円と、円安が進んでおり、財務省はまたしても下支えのための為替介入をする構えだ。もし実現すれば、昨年秋にGDPのほぼ2%に相当する9兆1500億円(630億ドル)という巨費を投じたにもかかわらず失敗したのとまったく同じように、失敗するのは必至だ。

円が安いのは日本経済が弱いから

介入は通貨が経済のファンダメンタルズから乖離している場合にのみ有効だが、現在はそうではない。円が安いのは日本経済が弱いからだ。日本の主要輸出企業は過去の競争力を失っている。実際、富裕国の輸出に占める日本の割合は大幅に低下しており、現在の傾向が続けば、韓国が輸出額で日本を追い抜く日も近いかもしれない。

円高は輸出市場における高価格につながり、円安は低価格を意味する。数十年前、日本の家電製品、産業機械、自動車は明らかに優位に立っていたため、日本の輸出企業は高値を設定することができ、なおかつ世界輸出の高いシェアを誇っていた。しかし現在、これらの企業はその輝きを大きく失っている。製品を売るためには価格を下げなければならず、そのためには円安が必要だ。

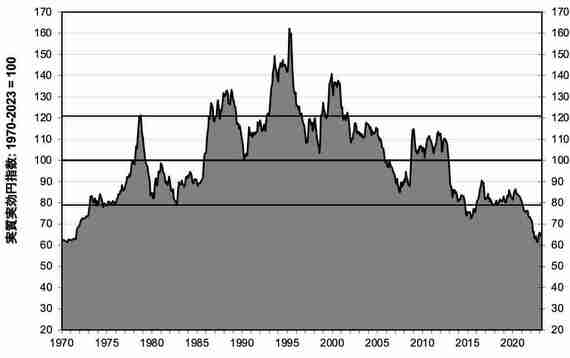

実際、「実質実効円」は過去半世紀で最も円安になっている。この指標は、日本とすべての貿易相手国との間の価格動向の差を考慮したものである。結果として、実質実効円は、海外市場における日本製品の価格が競合他社の価格と比較してどうなのかを示している(下図参照)。

なぜこれほど円安が進み、財務省がこれに対してなす術がないのかを理解するには、中期的、及び長期的な決定要因の両方に注目する必要がある。

過去2年間、円の価値を決める主な要因は日本とアメリカの10年国債金利差だった。米高日低の差が大きいほど円安になる。それは、米国債の金利が日本国債よりはるかに高い場合、投資家の資金は日本から離れアメリカに向かうからだ。

そのためには、投資家は円を売らなければならず、需要と供給の法則によって円の価値が下がる。実際、2021年7月以降、金利差の日々の上下とドル円レートの日々の動きの間には、97%という驚くほど高い相関関係がある。現在、金利差は約3.5%であり、1ドル=145円はその金利差に一致している。昨年9月から10月にかけての財務省の介入は、この連動性に一石を投じるものではなかった(下図参照)。

無料会員登録はこちら

ログインはこちら