変額年金保険をめぐる熾烈な競争! 金融混乱、金商法で課題も顕在化

一口に変額年金といってもこのように商品はさまざまだ。「運用成績に応じて受け取る年金額が変動する」とはいえ、最低保証の機能などが充実すれば、その保証する分の費用は引かれて運用されるわけで、最低保証がないタイプと比べれば、運用実績が下がる。また、株式の組み入れ比率を抑えるなど、運用面での自由度も限られてくる。

ここで、手数料(費用)について考えてみたい。ざっとみて、契約時初期費用や契約維持費用(ゼロの場合が多い)、保険維持費用(年1~2・5%程度)、運用関係費用(信託報酬などで年0~2%程度)、解約時費用(3~10%程度)、スイッチング費用(一定回数を超えた場合かかることが多い)、年金管理費用(毎年の年金額に対して年1%程度)などがある。こうした費用は商品ごとに違うが、解約時のコストを除けば、大きく分けると保険契約・維持関係費用と運用関係費が大きなコストだ。

たとえば、一時払い保険料から契約時費用が差し引かれた金額が運用開始時の積立金となり、その運用内容、つまりどういうファンドを組み合わせて運用するか、あるいはどういう最低保証を付けるか、さらに運用期間中のファンド乗り換えなどで大きく変わってくる。最近は、初期費用などノーロード(無料)の商品が多いが、年金運用は基本的には長期にわたるため、信託報酬などを含めたトータルのコストは、同じようなスタイルの投資信託より当然高くなる。

最近は運用・据置期間を短縮した変額年金も登場している。これまでは低10年という商品が主流だったが、7年、5年、1年という商品も出てきた。定額年金では即時受け取りの商品もある。背景には、団塊世代の年齢が上がっていることがあるようだ。

生保会社にとってみれば、こうした商品サイクルの短期化は開発コストが増えるというだけでない。契約初期費用のノーロードは販売コスト増につながり、「原資保証」商品は運用に失敗すれば、責任準備金の繰り入れ負担が発生して、生保のバランスシートを悪化させることにもなりかねない。

変額年金は、手数料ビジネスの拡大を狙う銀行にとっても、大きな商品に育っている。

銀行の窓口での保険商品の販売、いわゆる窓販は、2001年4月から段階的に解禁された。

そして全面解禁は07年12月、平準払い終身保険や定期保険などの死亡保障保険(第一分野)と医療保険やがん保険など第三分野、自動車保険などが解禁された。

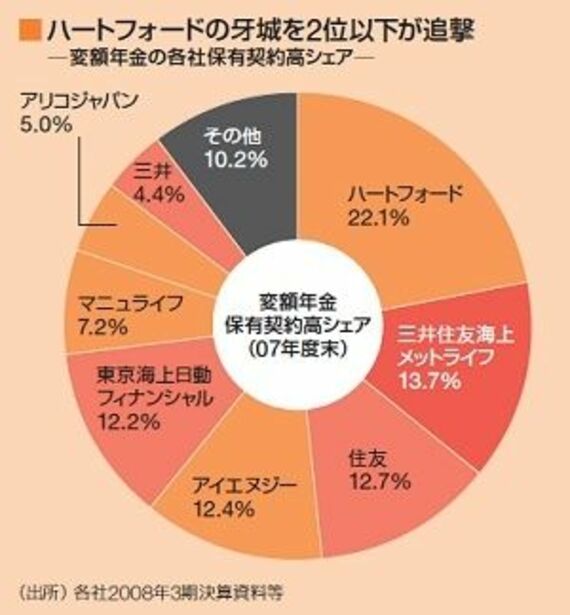

特に02年からの変額年金は、資産運用や相続対策としても銀行の顧客に受け入れられ、株式市場の回復もあり人気化した。