イタリアのリスク、危機の波及は防げるのか 3つのシナリオが想定できるイタリア政局

2点目の経緯はこうだ。セルジョ・マッタレッラ大統領は各政党代表との協議を経て、5月23日にジュゼッペ・コンテ氏を首相に指名した。ところが、指名後わずか4日目の27日にコンテ氏は組閣を断念するに至った。マッタレッラ大統領が、ユーロ懐疑派のエコノミストであるパオロ・サヴォナ氏を財務相候補として受け入れることはできないとして、拒否権を行使したからである。

組閣さえできない、という状況そのものがイタリア政治の迷走ぶりを示しているといえばそれまでだが、むしろ、2大政党がこの大統領の拒否権行使の行動について政権樹立そのものを阻んだとして非難しつつ、これを可能性が高まった再選挙に向けて虎視眈々と支持率を集めることに使っているのである。

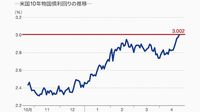

こうした状況が、よりイタリア政局の不透明感を増し、収束までの時間が相応に必要であることを市場に印象づけた。そのため、イタリア国債のスプレッドは広がったままで、縮小する理由を見出せない、ということになる。

そうなると、イタリア国債を保有している金融機関への影響が気になるところだ。日本の金融機関のなかには、異次元緩和導入後、日本国債にはほとんど金利がつかないために、外国債への投資を増やす、ポートフォリオの転換を余儀なくされたところもある。

金融機関にとっては保有するイタリア国債のスプレッドが突然、ワイド化(価格が下落)して、含み損が発生していることは間違いない。ただし、幸いにも3月決算が終わった直後であったうえ、現時点では強制評価の対象(3割、5割以上の下落で回復可能性などを判定)とはなっておらず、含み損を抱えて気分は悪いだろうが、実現損にはなっていないはずである。これからのスプレッド次第で強制評価の対象となることがあれば、もちろん影響はゼロではない。個別の金融機関にとってはリスクが顕在化する場合もありうる。

イタリアの金融システムにくすぶる不安

それ以上に問題となるのは、イタリア自体の金融システムへの影響であろう。イタリアの金融システムは2017年にモンテ・パスキが例外規定で政府からの資本注入を得て処理されたことがまだ記憶に新しいほどで、金融システム不安の払拭に努めている最中である。ECBが発表している銀行セクターの不良債権比率(実質破綻と破綻懸念)を見ると、イタリアは2017年9月現在で11.8%ある。欧州圏全体の不良債権比率4.2%と比較するまでもなく、イタリアの金融システムは依然脆弱さが残っていると見るべきであろう。

国際的な規制基準であるバーゼルⅢの完全適用が2019年と近づいており、資本の増強もまだ行わねばならない中で、不良債権処理を自力で行おうとすれば資本を食うことになる。収益性があがらないのに、不良債権処理を強いられれば影響はなおさらだ。イタリアの金融機関がイタリア国債を保有していれば、その含み損を抱えることになり、たたでさえ収益性の低迷、不良債権処理の実行を迫られているため、トリプル・パンチになりかねない。

無料会員登録はこちら

ログインはこちら