米リセッションの予想は科学というよりもアート 強弱シグナル山積し判断がかつてないほど困難に

リセッション(景気後退)の予想に当たって、エコノミストには現在、数多くの手段やデータがある。それでも、それは科学というよりもアートの要素が強いことに変わりはない。

米金融当局によるインフレ抑制に向けた利上げキャンペーンを受けて、大多数のエコノミストは米景気下降を予想している。ブルームバーグが調査したエコノミストの間では、企業投資や新規採用、個人消費などへの信用引き締まりの効果について、4-6月(第2四半期)までは国内総生産(GDP)の伸び低下につながることはないというのがコンセンサスだ。少なくとも雇用面を見ると、過去の事例に比べダメージは小さいとの予想が多い。

多くの国々はGDPの伸びが2四半期連続でマイナスとなることをリセッションと定義しているが、米国の場合、その判断は全米経済研究所(NBER)で景気循環の日付認定に当たる委員会に委ねている。著名経済学者らで構成される同委の認定には通常1年程度かかり、リセッション入りの認識がウォール街で広がってからずっと後になるケースがほとんどだ。

困難なのはリセッション入り前に、それを予測することだろう。

景気下降のタイミングを予想するのは現実的に不可能だと、エコノミストは真っ先に認める。米政府が発表する経済指標や、新型コロナウイルス禍が契機となって新たに着目されるようになった高頻度データを含む民間統計がふんだんにあっても、予測の難しさに変わりはない。それは個々の経済指標を使って1枚のパズルを完成させる作業に類似している。

ところが現時点で、こうしたパズルのピースはうまくかみ合っていない。製造業部門がリセッションに陥っているのはほぼ確実で、住宅市場は落ち込んでいるが、工場と建設の雇用は引き続き高水準で推移している。

サーム・コンサルティング創業者で、連邦準備制度理事会(FRB)のエコノミストだったクラウディア・サーム氏は、「以前に目にしたことがないほどシグナルはまちまちだ」と指摘。過去の事例に照らして、Aが起これば次にBが生じ、リセッション入りするというのが出発点としては良いかもしれないが、それで分析を締めくくるべきではないと話す。

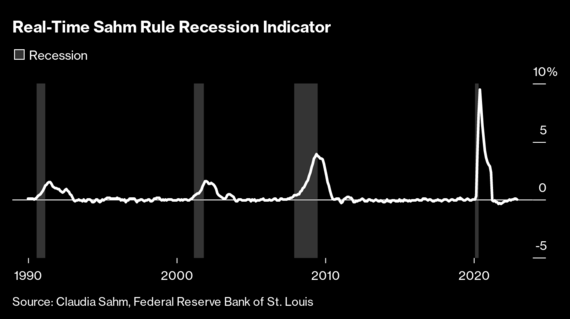

リアルタイムでリセッション入りを判定する目安として同氏が考案した「サーム・ルール」では、過去1年間の失業率の最低値と比較し、失業率の3カ月間移動平均が0.5ポイント以上上昇した場合、リセッションが始まったと見なす。なお、現在の数値は景気後退を示唆していない。

レイオフのニュースが新聞の見出しを飾っているものの、米労働市場は全般的に力強さを保っていることにエコノミストは困惑している。ただ、米経済の他の部分では亀裂が顕在化し始めている。昨年12月の小売売上高は1年ぶりの大幅減となり、製造業の幾つかの指標は2022年10-12月(第4四半期)の活動収縮を示している。

INGのチーフ国際エコノミスト、ジェームズ・ナイトリー氏は「データは既に広範囲でマイナスに転じ、何カ月にもわたっている」とし、「それは状況悪化の一途を示唆していることから、私はリセッションを強く懸念している」と語った。

過去2回のリセッションは、サブプライム(信用力の低い個人向け)住宅ローン危機とコロナ禍という、可能性は低いが実際に起きた際に衝撃が大きい「ブラックスワン」事象の産物だった。だが、これから想定されているリセッションは過去を振り返って最も事前に予想されたものの一つとなるかもしれない。

ナイトリー氏は「ほぼ教科書通りと言ってよいほど、過去数十年で最も従来型のリセッションとなるのではないか」と述べた上で、「米金融当局が40年強ぶりの積極的な利上げを進めている場合、経済活動の重しになるのは当然だ」とコメントした。

景気下降に向かっているかどうか判断するのにエコノミストが注視しているデータには、労働市場や小売売上高など以前からよく用いられていたものもあれば、形成外科手術の予約件数や企業の不正会計の数などもっと風変わりのものもある。

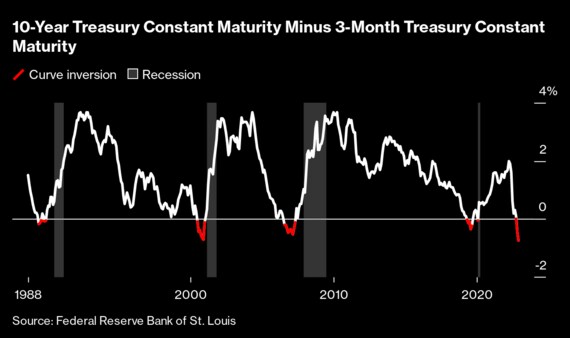

有効性が実証済みの指標の一つは米国債イールドカーブ(利回り曲線)の長短逆転だ。

昨年には少なくとも2回、イールドカーブの逆転があった。そして、今月6日に発表された昨年12月の雇用統計で賃金の伸びが予想を下回ったことで、米財務省短期証券(TB)3カ月物利回りと米10年債利回りとの格差は数十年ぶりに丸々1ポイント拡大した。

景気悪化の兆候を探り、エコノミストは労働市場のデータを綿密に調べているが、そうした兆しはにわかには判別されない。失業率は50年ぶりの低水準にあり、単月の雇用者数の伸びは鈍化しているものの引き続き予想を上回っている。人手不足も依然として高水準だ。

それでもデータを深掘りすれば、それほど楽観的でないことが分かる。景気悪化時に最初に解雇される派遣労働者の雇用は12月に5カ月連続の減少となった。労働時間も3月以降減少しており、コロナ禍前に沿った水準ではあるものの労働力需要軟化のもう一つの兆候と言える。

リンクトインのチーフエコノミスト、ガイ・バーガー氏は「先に目にした米労働市場の力強さは異例であり、恐らく生涯で最強ということになるのではないか。その後、18-19年当時のようなもっと普通の労働市場に戻った」と述べた。

ウォール街の金融機関のほか、アマゾン・ドット・コムやグーグル、マイクロソフトをはじめとする大手テクノロジー企業は大幅な人員削減を発表しているが、米労働市場の規模が計1億5370万人であることを踏まえれば、雇用喪失の累計は極めて小さい。

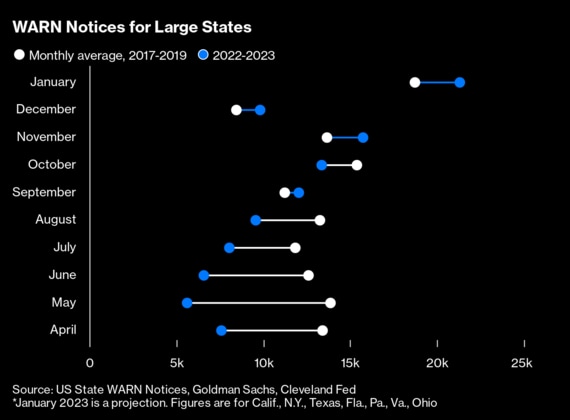

ゴールドマン・サックス・グループのエコノミストが、最も人口が多い幾つかの州に関し、レイオフの通知を分析したところ、発表のあった人員削減は過去数カ月に増えたものの、その率は17-19年の平均を引き続き下回っている。さらに、こうした増加が「正味の失業の異例の急増につながる公算は小さい」と、13日のリポートで指摘した。

マクロ経済予測において、政府統計に加え、一段と小規模であるものの高頻度の民間のデータを活用する傾向がコロナ禍をきっかけに強まった。

ロックダウン(都市封鎖)の最初の波を受けてアナリストが分析したのは、オープンテーブルがまとめるレストランの予約件数やコムスコアの映画観客動員数、グーグルの移動データなどで、米国人の生活が通常にどの程度のペースで戻っているかを推計した。アナリストは現在、家計が裁量的支出を切り詰めている証拠を探っているが、これまでのところこれらの指標で警報を発しているものはない。

地区連銀やウォール街の金融機関などは独自のGDP予測モデルの開発に多大な時間と努力を費やしてきた。コンファレンスボードの景気先行指標総合指数(LEI)は、リセッションが近づいているとのシグナルを発している。

ブルームバーグ・エコノミクス(BE)のモデルは、23年中のリセッション入り確率を100%とするが、BEの米国担当チーフエコノミスト、アナ・ウォン氏は、インフレのショックにもかかわらず個人消費が比較的好調であることを考慮すれば、80%に近いのではないかと分析。「製造業と住宅市場、テクノロジー部門がリセッション入りし、それらが積み上がっている」と語った。

フィラデルフィア連銀の指数は、少なくとも26州で一連の経済指標がマイナスとなれば、リセッション入りの公算が大きいことを示唆する。過去6回の深刻なリセッション中、4回が正確だった。昨年10月に1回、リセッションのシグナルを発したが、その後、反対方向にデータが修正された経緯がある。

このデータを活用するセントルイス連銀のエコノミスト、ケビン・クリーセン氏は「完全な予想はない。われわれは多くのデータを調べるが、予測が困難な場合もある。これからリセッションに陥るとすれば、事前に最も予想された景気後退となるのは確かだ」と説明した。

米小売売上高は、先行きの景気低迷につながるような消費者の需要鈍化の早期シグナルかもしれない。12月に購入された物品の合計額は1年ぶりの大幅減となり、多くのカテゴリーで減少が見られた。

コロナ禍の打撃を和らげるために連邦政府や州政府が講じた個人給付、失業保険の拡充などの措置はいったん家計の貯蓄を押し上げた。今では05年の水準にまで減っており、インフレ高進に伴う購買力低下を埋め合わせるため、米国民が万が一の場合に備えた資金を取り崩している兆候と解釈される。

米国民はクレジットでの購入も増やしている。ニューヨーク連銀のデータでは、学生ローンや自動車ローン、クレジットカードを含む消費者債務の合計は昨年7-9月(第3四半期)に08年以来の大幅増となった。だがローンの支払い遅延は19年の水準を下回ったままだ。

コンファレンスボードが調査した米企業の最高経営責任者(CEO)のほぼ全員が年内のリセッション入りを予想しており、昨年10-12月期決算の発表が本格化するのに当たり、経営幹部がそうした可能性にどのように備えているのか事前に知ることができるだろう。

決算発表を済ませた企業では、バンク・オブ・アメリカ(BofA)のブライアン・モイニハンCEOが軽度のリセッションを予想し、ゴールドマンのデービッド・ソロモンCEOは年内のリセッション入りの合理的な可能性があると論評。JPモルガン・チェースは貸倒引当金を10億ドル(約1300億円)余り積み増した。

投資家が特に注目しているのはペプシコやターゲット、ウォルマートなど小売り・消費者製品企業の言動だ。こうした企業の第4四半期決算の大部分は2月以降に予定されている。

好況・不況の予想・判断が仕事である人々の場合、それぞれ独自の指標を用いていることを認める場合が多い。

グリーンスパン元FRB議長は男性の下着販売の数値をチェックしていた。こうした基本的なアイテムは年間を通じて購入されるが、深刻な不況時には購入を延期する傾向がある。市場調査会社ユーロモニターによれば、男性下着販売の伸びは22年に全般に鈍化し、当面は低調に推移すると見込まれている。ビールや口紅の売り上げも過去にリセッションを予測する手掛かりとされた。

インディアナ大学とミズーリ大学の教授は最近発表した論文で、財務諸表操作のケースが増えるとリセッション入りの確率が高まるとの見解を示した。両大の教授はエンロン破綻に先立って同社の会計問題を突き止めたことで知られる「Mスコア」モデルを用いたもので、企業が当局への提出資料で不正な報告をした場合、競合企業が不正を行った企業に後れを取らぬよう行動するため、業界全体で経済情勢についての誤解や過大投資につながるという。

論文の筆者の1人であるインディアナ大のメソド・ベナイシュ教授は「経済的に見て、不正情報の量は実際に影響がある」と話した。同教授らのモデルによると、23年中のリセッションは予想されないが、鈍化は見込まれている。

一方、トゥルイスト・ファイナンシャルの米国マクロ担当シニアストラテジスト、マイケル・スコーデレス氏は、鼻形成術や美容整形といった美容目的の処置に着目している。消費者の可処分所得が増えたことなどから、この業界はコロナ禍後の21年以降に活況を呈した。ただ過去1カ月を見ると、スコーデレス氏が地域の医師から収集したデータでは、処置の予約は以前よりも容易となっており、消費者が不可欠ではない品目への支出を減らしている様子がうかがわれる。

スコーデレス氏は「誰もが同じ政府発表データを見ている。このため、答えを求めて他の情報を探し始めなければならない」とコメントした。

原題:US Recession Call Trickier Than Ever as Mixed Signals Abound(抜粋)

(原文は「ブルームバーグ・ビジネスウィーク」誌に掲載)

More stories like this are available on bloomberg.com

著者:Katia Dmitrieva

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら

無料会員登録はこちら

ログインはこちら