スカイマーク、再上場決定も見えない成長戦略 ANAが株主としての影響力を拡大する可能性も

中堅航空会社のスカイマークが12月14日に再上場する。国内の旅客数は回復しつつあるが、上場後の成長戦略は見えない。

全日本空輸(ANA)と日本航空(JAL)が業界を二分する中で、「第三極」とも呼ばれるスカイマークが、12月14日にグロース市場に上場する。11月10日に東京証券取引所に上場が受理された。想定価格1150円どおりの公募となれば、145億円を調達することになる。

スカイマークは、1996年にエイチ・アイ・エスの社長だった澤田秀雄氏(現会長)らが出資し、設立された。座席間隔は、フルサービスキャリア(FSC)と同じながら、安価な運賃で運航していることが強みだ。

国内線で路線を拡大し、2014年3月期には売上高が859億円に達した。しかし拡大路線を志向する中、大型機材であるエアバスA380を購入などで資金繰りが悪化し、2015年に民事再生法の適用を東京地方裁判所に申請した。

その後、日本政策投資銀行(DBJ)でAIRDO(エア・ドゥ)の再建を担った市江正彦氏を社長に据え、機材はボーイングの小型機「B737」のみで運航を行うなど身の丈に合った経営を行い、再建していた。

再上場申請は2度目

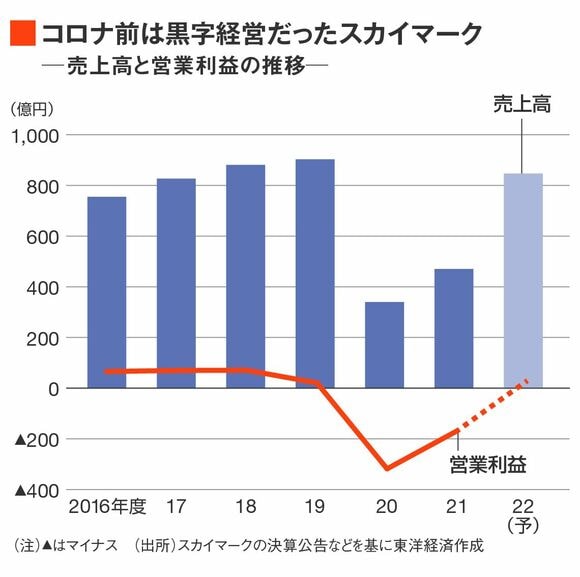

2019年3月期には、売上高882億円、営業利益72億円を記録し、2019年10月25日には東京証券取引所への上場の申請を行った。しかし、新型コロナウイルスの感染拡大によって、業績が急激に悪化し、再上場は流れており、経営破綻後2度目の上場申請となる。

無料会員登録はこちら

ログインはこちら