生前贈与で損も!?「老後資金」のNGな守り方 しっかり「資金計画」を立てることが重要だ

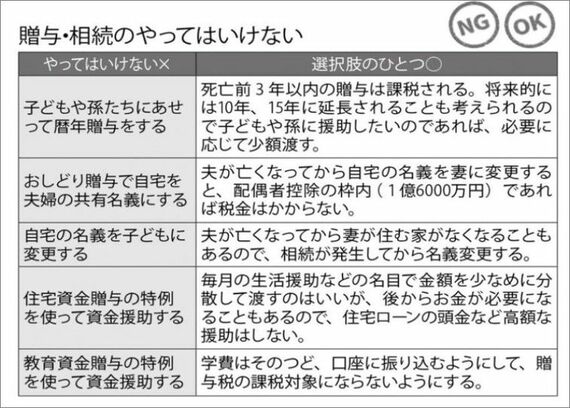

特に注意したいのは、贈与できる期間が決まっている一括贈与の特例。

「住宅取得等資金の贈与」は23年12月31日までに、一般住宅500万円、省エネ等住宅は1千万円まで非課税で贈与できるという制度。

北関東に住む男性(83)は、結婚した孫が住宅を建てるというので、頭金などに充ててほしいと500万円贈与した。ところが、後日、男性は脳梗塞になり倒れてしまい自宅での生活が難しくなり、高齢者住宅に移り住むことになったという。

「入居一時金などの費用は結局、男性の息子夫婦が支払うことになってしまいました。孫への資金援助をしなければと思っても後の祭りで、結局、男性の息子夫婦が介護費用の全額を負担したそうです」(男性の知人)

「教育資金の一括贈与」は1500万円まで、「結婚・子育て資金の一括贈与」は1千万円まで(結婚資金は300万円)の贈与が非課税になり、いずれも23年3月31日までの贈与分が対象となる。

「おしどり贈与」思わぬ損失にも

特例を使う場合は、領収証を金融機関に提出する手間があり、贈与者が死亡したときには残額は相続税の対象になる(教育資金は受贈者が23歳未満などであれば対象外)といったルールもあるので、期限まで1年を切った今、無理に特例を使わなくてもいいという。

「教育資金贈与の特例は、使途は教育資金に限られるので、贈与する人が亡くなったら余った分は相続税の課税対象になります。数十万円程度であれば、実費で支払えば、課税対象にはなりません」(曽根さん、以下同)

相続対象になる財産は自宅などの不動産がほとんどという人は意外と多い。「夫が先に死んだら妻が安心してこの家に住み続けられるように」と、生前に共有名義にする「おしどり贈与」も思わぬ損失につながる。

「夫が取得した不動産の名義を妻と共有名義にするとき、不動産登記、不動産取得税の費用がかかり、場所によっては100万円を超えるケースもあります。また、妻が取得した分の土地と建物の評価額が2千万円を超えますと、その分は贈与税がかかります。夫の死後、配偶者が引き継ぐ財産が1億6千万円以下であれば相続税はかかりませんので、夫が亡くなってから自宅の名義を妻に変更したほうが無難です」

今のうちに自宅の名義を子どもに変更しておきたいという人も多いというが、夫の死後、相続トラブルなどで子どもたちと仲違いして妻が住む場所を失う可能性もある。

自宅は相続が発生してから所有権を移転したほうが税金と諸費用は低く抑えることができるので、所有者(夫)の生前に慌てて名義変更をしないほうがいいという。

(ライター・村田くみ)

記事をマイページに保存

できます。

無料会員登録はこちら

ログインはこちら

印刷ページの表示はログインが必要です。

無料会員登録はこちら

ログインはこちら