地震を機に忘れ去るべき「リスクオフの円買い」 「経常黒字」と「世界最大の対外純資産」の内実

経常収支で見た場合、実は2011年当時より現在の方が黒字額は大きい。ただし、これは第一次所得収支黒字の拡大が寄与した結果であり、第一次所得収支黒字は外貨のまま再投資されるなどして円転需要が3分の1程度しか見込めない。

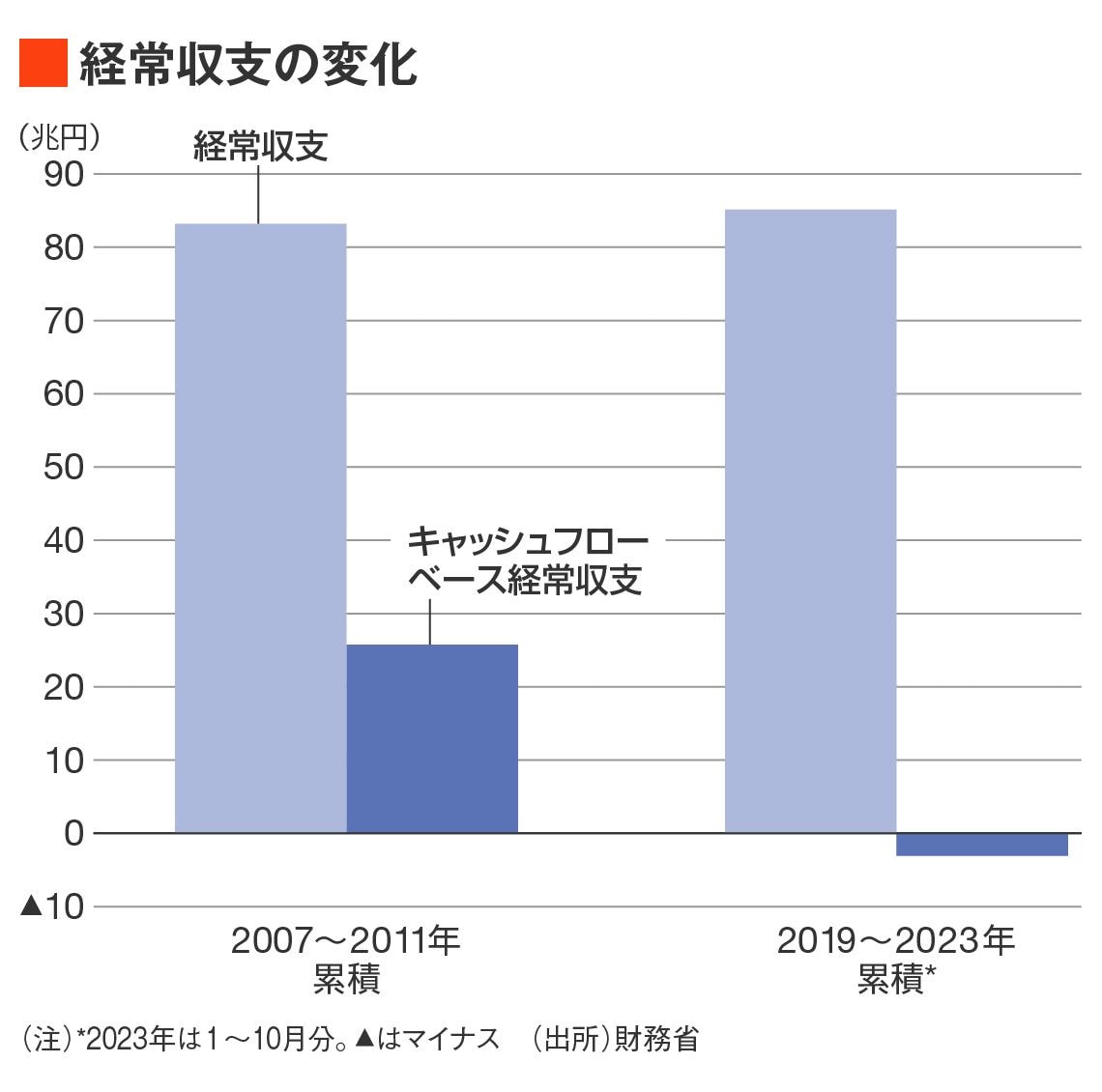

具体的に数字を見てみよう。経常黒字に関し、2007~2011年累積では約83兆円であったのに対し、2019~2023年累積(正確には11~12月分未発表のため4年10カ月累積)では約85兆円だった。

しかし、第一次所得収支黒字の円転割合を調整した筆者試算のキャッシュフロー(CF)ベース経常収支で比較すると、2007~2011年累積では約26兆円の黒字であったのに対し、2019~23年累積(正確には11~12月分未発表のため4年10カ月分累積)では約3兆円の赤字であった。

貿易収支で見ても、キャッシュフローベース経常収支で見ても、2011年3月の経験を根拠に「短期的には円高になる」という見解の無謀さがよくわかるだろう。

なお、キャッシュフローベース経常収支に関する詳しい説明については、2023年の寄稿『経常黒字でも円安が続くのは「実は赤字」だから~キャッシュフロー経常収支で円の実需を考える~』をご参照いただければと思う。

潤沢な外貨建て資産は円防衛に使えるものか

次に対外純資産の観点から言えることを紹介したい。

歴史的に円が安全資産と呼ばれてきた最大の理由の1つが「日本は世界最大の対外純資産国だから」というものだった。「世界最大の対外純資産国」ということは、言い換えれば「世界で最も外貨建て資産を持っている国」なので、いざとなれば自国通貨を防衛する余力が潤沢にあるということになる。だから、円は安全という理屈だ。

こうした考え方自体は筋が通っており、間違いとは言えない。しかし、もはや状況は変わっている。結論から言えば、対外純資産残高の数字だけ膨らんでも、その中身を見る限り、円を防衛する力は弱まっていると考えたほうがよい。

危機時に円買いを促してきた「世界最大の対外純資産国」という印籠は、もう昔ほどの効力を持っていないのである。以下でその理由を明示する。

無料会員登録はこちら

ログインはこちら