家計が「円売り」に動くとき円安の本番が到来する 資産防衛としての「円から外貨へ」という必然

ドル円相場は年初来の円安圏で取引が続いている。この原因をどこに求めるかは識者により見方が異なるものの、筆者は円相場を取り巻く基礎的需給環境の変化から目をそらすべきではないという立場を続けている。

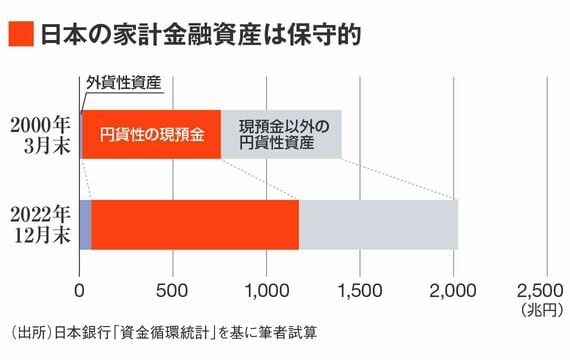

需給環境といった場合、象徴的には国際収支統計を軸に議論を展開するのが基本だが、家計の金融資産構成の動きに着目する価値も大きい。日本の家計金融資産は2000兆円にも及ぶため、多少の構成変化でも大きなインパクトになりうる。

日本の家計金融資産は現状、97%が円建て、しかも55%が現預金という保守的な構成にある。

リスクテイクに動く余地という意味では相当に大きい状況にあり、それが外貨だった場合の為替への影響は気がかりである。

若年層ほど外貨建て投資

この点、気になる報道も断続的に見られている。

例えば、1カ月前の日本経済新聞(2023年5月1日)は「外貨資産『増やした』4割 若手投資家、日本より米国株」と題し、若年層ほど外貨建て資産の比率を増やしていることを報じた。

かねて筆者はこうした「家計の円売り」こそ円相場、ひいては日本経済が抱える最大のリスクではないかと考えてきた。

上記の日経記事の中で紹介されていたアンケート結果に目をやると、「外国企業の方が日本企業よりも期待リターンが高いから」「右肩上がりの成長が不可能となり、日本株を長期で保有するにはリスクがある」など、内外の成長格差への意識が透ける。

これから投資をする個人にとって、国内よりも海外という志向はおおむね共通する志向だろう。

無料会員登録はこちら

ログインはこちら